新能源汽車行業:在政策和產業的博弈中前行

回顧2017年,新能源汽車又走過了精彩紛呈的一年。動力電池價格快速下降,國內外優秀車企的電動化戰略加速推行,打擊騙補進入深水區,無一不在推動新能源汽車的快速前行。 在一年前發布的2017年度策略中,

回顧2017年,新能源汽車又走過了精彩紛呈的一年。動力電池價格快速下降,國內外優秀車企的電動化戰略加速推行,打擊騙補進入深水區,無一不在推動新能源汽車的快速前行。

在一年前發布的2017年度策略中,我們提出了新能源汽車政策和產業的“雙向反饋機制”模型,據此旗幟鮮明地提出新能源汽車產業已經進入負反饋階段,將迎來新一波快速增長,而海外市場的外部性將為政策制定帶來更多的正面效應。在17年6月發布的半年度策略中,我們進一步指出新能源汽車就像一列飛馳在隧道里的高鐵,光明就在不遠處。事實證明,現在我們已經看到了新能源汽車行業的曙光。但隧道依然蠻長,在當前時點,我們更應不忘政策初心,回歸產業本質。

一、2017年度回顧:在政策與產業的博弈中前行

1. 預計全年銷量超過70萬輛,達到年初預期

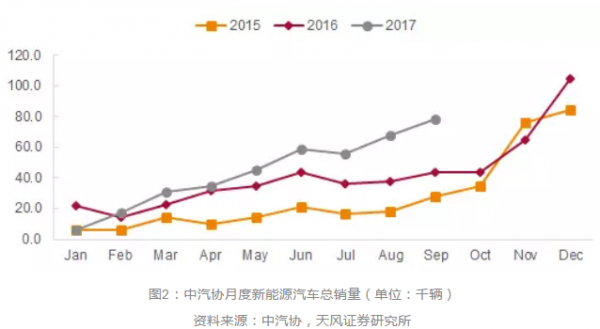

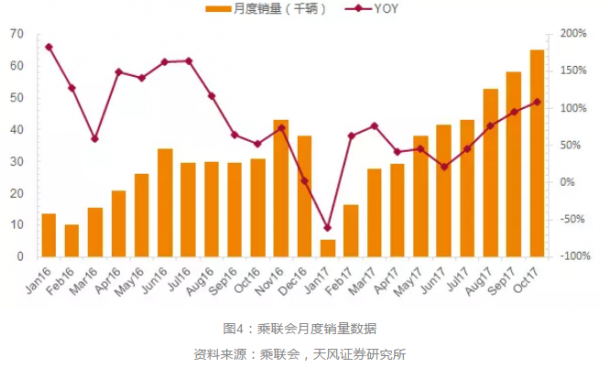

根據中汽協、乘聯會發布的銷量數據,今年前10個月,新能源汽車的總銷量合計48.6萬輛,其中乘用車總銷量合計37.7萬輛,整體銷量基本符合年初市場的預期。由于電池裝機需求量較大的純電動客車銷量略低于預期,且裝機需求較小的A00級乘用車銷量占比大幅提升,拖累電池裝車總量。截止10月,真鋰研究統計出的電池總裝機容量僅為18.11GWh,同比增長31.5%,但距離年初預期依然存在差距。對比電池企業產能規劃,存在結構性產能過剩問題——高端電池產能不足,低端電池產能過剩。

在一年前發布的2017年度策略中,我們提出了新能源汽車政策和產業的“雙向反饋機制”模型,據此旗幟鮮明地提出新能源汽車產業已經進入負反饋階段,將迎來新一波快速增長,而海外市場的外部性將為政策制定帶來更多的正面效應。在17年6月發布的半年度策略中,我們進一步指出新能源汽車就像一列飛馳在隧道里的高鐵,光明就在不遠處。事實證明,現在我們已經看到了新能源汽車行業的曙光。但隧道依然蠻長,在當前時點,我們更應不忘政策初心,回歸產業本質。

一、2017年度回顧:在政策與產業的博弈中前行

1. 預計全年銷量超過70萬輛,達到年初預期

根據中汽協、乘聯會發布的銷量數據,今年前10個月,新能源汽車的總銷量合計48.6萬輛,其中乘用車總銷量合計37.7萬輛,整體銷量基本符合年初市場的預期。由于電池裝機需求量較大的純電動客車銷量略低于預期,且裝機需求較小的A00級乘用車銷量占比大幅提升,拖累電池裝車總量。截止10月,真鋰研究統計出的電池總裝機容量僅為18.11GWh,同比增長31.5%,但距離年初預期依然存在差距。對比電池企業產能規劃,存在結構性產能過剩問題——高端電池產能不足,低端電池產能過剩。

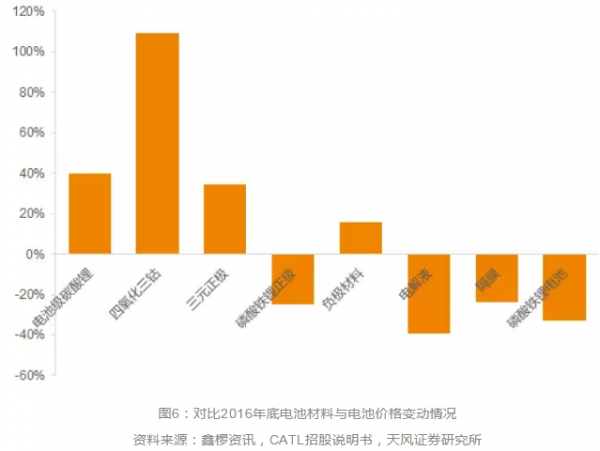

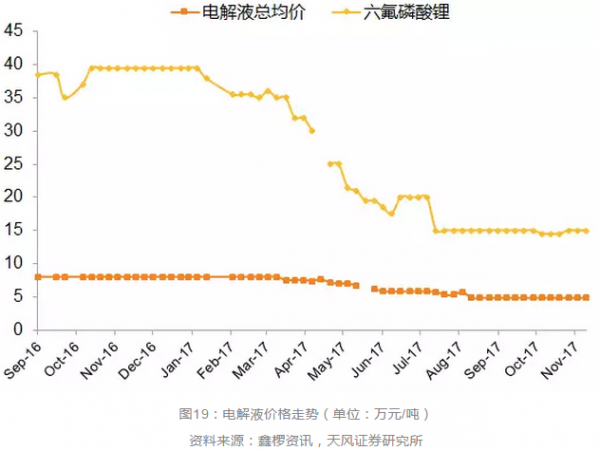

2. 漲價的降價互現成為全年主線

17年初開始,由于補貼下降和產能過剩,動力電池進入降價通道,上半年動力電池均價對比16年下降20%以上。而在上游,碳酸鋰和鈷價持續高漲。上下游壓力的傳導集中在中游體現,導致中游電池材料價格出現明顯分化。三元正極材料價格全年上漲,而磷酸鐵鋰正極材料、隔膜、電解液價格都出現明顯下滑,負極材料則在上半年的下滑后由于原材料針狀焦的拉動在下半年出現漲價。中游價格的波動與分化也對產業鏈帶來極大影響,正極材料對于鋰鈷、電池企業對于原材料的掌控能力差異成為競爭的重要勝負手。

17年初開始,由于補貼下降和產能過剩,動力電池進入降價通道,上半年動力電池均價對比16年下降20%以上。而在上游,碳酸鋰和鈷價持續高漲。上下游壓力的傳導集中在中游體現,導致中游電池材料價格出現明顯分化。三元正極材料價格全年上漲,而磷酸鐵鋰正極材料、隔膜、電解液價格都出現明顯下滑,負極材料則在上半年的下滑后由于原材料針狀焦的拉動在下半年出現漲價。中游價格的波動與分化也對產業鏈帶來極大影響,正極材料對于鋰鈷、電池企業對于原材料的掌控能力差異成為競爭的重要勝負手。

3. 17年新能源汽車行情的五段論

我們按照產業與政策的博弈,將今年新能源汽車板塊行情分為五個階段:

1月中旬-3月中旬:新能源汽車補貼調整政策在2016年12月29日出臺,隨后新能源汽車指數繼續下行。在1月中旬市場認為新能源汽車板塊利空出盡,轉而開始期待行業復蘇,指數開始觸底反彈。但此時行業基本面并沒有明顯復蘇,在新補貼政策的要求下,車企調整車型、電池企業調整產線都需要一定時間,而重新申報《新能源汽車推廣應用推薦車型目錄》也需要時間走流程。因此前兩個月行業整體停擺,電池裝機量也同比大幅下滑;

3月中旬-5月底:進入3月份,市場發現行業并沒有如預期般復蘇,而且動力電池價格降聲不斷。雖然A00已經開始明顯崛起,但商用車尤其是客車卻遲遲沒有動靜。市場開始對全年70萬輛目標產生懷疑,對于電池需求和盈利能力也失去信心。新能源汽車指數持續下跌并達到全年的低點;

6月:客車招標開始增加,市場重新關注已經跌至底部的新能源汽車板塊。當看到5月乘用車、商用車的產銷同比、環比均明顯出現改善,尤其是客車銷量大幅提升,電池出貨量同比增速也隨之轉正,上游碳酸鋰、鈷等原材料價格提升;

7月-9月:全球大趨勢成型,板塊持續升溫。以7月4日馬凱副總理召開會議,堅定將新能源汽車產業作為國家戰略產業重點發展為標志,新能源汽車板塊進入全年最佳時期。隨后全球汽車巨頭紛紛宣布加速電動車計劃,新能源汽車的十年大周期正在成型。而新能源汽車也進入傳統旺季,整車銷量、電池裝機量迅速提升,為板塊的快速上漲帶來堅實基礎;

10月-12月:進入四季度后,雖然新能源汽車出貨量依然持續上升,但動力電池開始進入淡季。由于前期對今年動力電池需求量估計過高,行業前期整體庫存偏高,在全年電池需求量低于預期(主要原因是客車大幅下滑)的情況下,電池企業在年底開始進入去庫存階段。再加上市場開心擔心2018年新能源汽車補貼政策的調整,導致新能源汽車板塊又開始新一輪的回調,行業再次進入輪回。

1月中旬-3月中旬:新能源汽車補貼調整政策在2016年12月29日出臺,隨后新能源汽車指數繼續下行。在1月中旬市場認為新能源汽車板塊利空出盡,轉而開始期待行業復蘇,指數開始觸底反彈。但此時行業基本面并沒有明顯復蘇,在新補貼政策的要求下,車企調整車型、電池企業調整產線都需要一定時間,而重新申報《新能源汽車推廣應用推薦車型目錄》也需要時間走流程。因此前兩個月行業整體停擺,電池裝機量也同比大幅下滑;

3月中旬-5月底:進入3月份,市場發現行業并沒有如預期般復蘇,而且動力電池價格降聲不斷。雖然A00已經開始明顯崛起,但商用車尤其是客車卻遲遲沒有動靜。市場開始對全年70萬輛目標產生懷疑,對于電池需求和盈利能力也失去信心。新能源汽車指數持續下跌并達到全年的低點;

6月:客車招標開始增加,市場重新關注已經跌至底部的新能源汽車板塊。當看到5月乘用車、商用車的產銷同比、環比均明顯出現改善,尤其是客車銷量大幅提升,電池出貨量同比增速也隨之轉正,上游碳酸鋰、鈷等原材料價格提升;

7月-9月:全球大趨勢成型,板塊持續升溫。以7月4日馬凱副總理召開會議,堅定將新能源汽車產業作為國家戰略產業重點發展為標志,新能源汽車板塊進入全年最佳時期。隨后全球汽車巨頭紛紛宣布加速電動車計劃,新能源汽車的十年大周期正在成型。而新能源汽車也進入傳統旺季,整車銷量、電池裝機量迅速提升,為板塊的快速上漲帶來堅實基礎;

10月-12月:進入四季度后,雖然新能源汽車出貨量依然持續上升,但動力電池開始進入淡季。由于前期對今年動力電池需求量估計過高,行業前期整體庫存偏高,在全年電池需求量低于預期(主要原因是客車大幅下滑)的情況下,電池企業在年底開始進入去庫存階段。再加上市場開心擔心2018年新能源汽車補貼政策的調整,導致新能源汽車板塊又開始新一輪的回調,行業再次進入輪回。

二、寄語2018:在變化中的不變

自從2015年的爆發之后,行業就進入了調整期。無論是產業政策,還是企業戰略,乃至技術路線,都在通過不斷審視自身與對比國際來進行調整。我們認為,2018年依然是2020年中期目標實施過程中的調整期,產業政策與企業戰略的主動與被動調整將依然是本年度的主題。

1. 補貼政策或將繼續優化

根據我們的產業與政策雙向反饋模型,產業和政策處于連續博弈階段。回歸政府的初心來說,補貼政策制定的初衷,是為了引導國內新能源汽車行業健康發展,實現節能減排、產業升級和能源安全等三大訴求。在行業發展的同時,政府也會觀察行業動態變化對政策進行與修正。回顧今年行業存在的問題:銷量拉動過分依賴于A00小車;電池裝機量過分依賴于商用車;電池行業擴產瘋狂,造成低端產能嚴重過剩的情況。為引導行業健康發展,今年政策或將繼續調整,以引導企業加大對A級及以上純電動乘用車的重視,減少A00級小車、插電混、商用車的比例,從而引導產業向更為健康有序的方向發展。

參照去年底補貼政策調整方向和力度,我們認為,如果今年補貼政策再調整,也會選擇在提升技術要求的同時,降低單車補貼上限。現行補貼政策設定的技術參數主要包括:電池能量密度、續航里程數、快充倍率、節油水平和單位載質量能量消耗(Ekg),如若今年年底補貼政策調整,也會從這幾個方面入手。

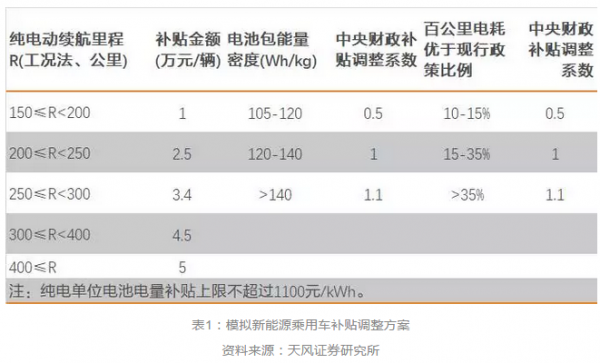

新能源乘用車補貼調整模擬測算

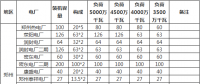

為了分析補貼政策可能調整帶來的影響,我們以行業中流傳的新能源乘用車補貼調整版本為案例進行測算,其中補貼金額按照續航里程劃分為5個檔次,更為合理。而且去掉了100-150公里補貼區間,車型的高端化趨勢相當明顯。

自從2015年的爆發之后,行業就進入了調整期。無論是產業政策,還是企業戰略,乃至技術路線,都在通過不斷審視自身與對比國際來進行調整。我們認為,2018年依然是2020年中期目標實施過程中的調整期,產業政策與企業戰略的主動與被動調整將依然是本年度的主題。

1. 補貼政策或將繼續優化

根據我們的產業與政策雙向反饋模型,產業和政策處于連續博弈階段。回歸政府的初心來說,補貼政策制定的初衷,是為了引導國內新能源汽車行業健康發展,實現節能減排、產業升級和能源安全等三大訴求。在行業發展的同時,政府也會觀察行業動態變化對政策進行與修正。回顧今年行業存在的問題:銷量拉動過分依賴于A00小車;電池裝機量過分依賴于商用車;電池行業擴產瘋狂,造成低端產能嚴重過剩的情況。為引導行業健康發展,今年政策或將繼續調整,以引導企業加大對A級及以上純電動乘用車的重視,減少A00級小車、插電混、商用車的比例,從而引導產業向更為健康有序的方向發展。

參照去年底補貼政策調整方向和力度,我們認為,如果今年補貼政策再調整,也會選擇在提升技術要求的同時,降低單車補貼上限。現行補貼政策設定的技術參數主要包括:電池能量密度、續航里程數、快充倍率、節油水平和單位載質量能量消耗(Ekg),如若今年年底補貼政策調整,也會從這幾個方面入手。

新能源乘用車補貼調整模擬測算

為了分析補貼政策可能調整帶來的影響,我們以行業中流傳的新能源乘用車補貼調整版本為案例進行測算,其中補貼金額按照續航里程劃分為5個檔次,更為合理。而且去掉了100-150公里補貼區間,車型的高端化趨勢相當明顯。

在此類情境下,我們將當前主流新能源乘用車的補貼變動情況進行測算,得出政策將有如下影響:

250公里續航成為分界點:小于250公里則補貼會大幅下降,大于250公里補貼會相對持平甚至可能增長;

能量密度影響更為明顯:低檔補貼與高檔補貼拉開明顯差距,如果能量密度不能達到中檔補貼或以上,則對于車企來說毫無意義;

據此,我們認為車企將會有以下應對方式:

升級能量密度是根本:系統能量密度低于120wh/kg的電池企業將被淘汰,而大于140wh/kg的電池供應商將獲得車企熱捧,對于軟包電池可能會是一個極好的契機;

車型優化設計來實現成本與補貼的均衡:200公里以下車型將退出舞臺,A00車型全面向200公里進軍,而原有的250公里A級車將向300公里進行,續航里程將成為車企18年最核心考量。此外,車企也會通過輕量化等方式降低整車的噸百公里能耗。通過重新設計車型,提升相應技術指標,以確保成本與補貼比例最優化。

分級市場:在A00車型中,滿足120wh/kg要求且成本盡可能低將成為電池的選型要求,部分高比能的磷酸鐵鋰電池將獲得市場空間。而在A級以上車中,電池能量密度越高越好,成本成為第二考量。這兩大市場的分化將成為18年動力電池市場的一大機遇。

250公里續航成為分界點:小于250公里則補貼會大幅下降,大于250公里補貼會相對持平甚至可能增長;

能量密度影響更為明顯:低檔補貼與高檔補貼拉開明顯差距,如果能量密度不能達到中檔補貼或以上,則對于車企來說毫無意義;

據此,我們認為車企將會有以下應對方式:

升級能量密度是根本:系統能量密度低于120wh/kg的電池企業將被淘汰,而大于140wh/kg的電池供應商將獲得車企熱捧,對于軟包電池可能會是一個極好的契機;

車型優化設計來實現成本與補貼的均衡:200公里以下車型將退出舞臺,A00車型全面向200公里進軍,而原有的250公里A級車將向300公里進行,續航里程將成為車企18年最核心考量。此外,車企也會通過輕量化等方式降低整車的噸百公里能耗。通過重新設計車型,提升相應技術指標,以確保成本與補貼比例最優化。

分級市場:在A00車型中,滿足120wh/kg要求且成本盡可能低將成為電池的選型要求,部分高比能的磷酸鐵鋰電池將獲得市場空間。而在A級以上車中,電池能量密度越高越好,成本成為第二考量。這兩大市場的分化將成為18年動力電池市場的一大機遇。

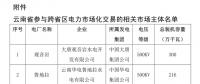

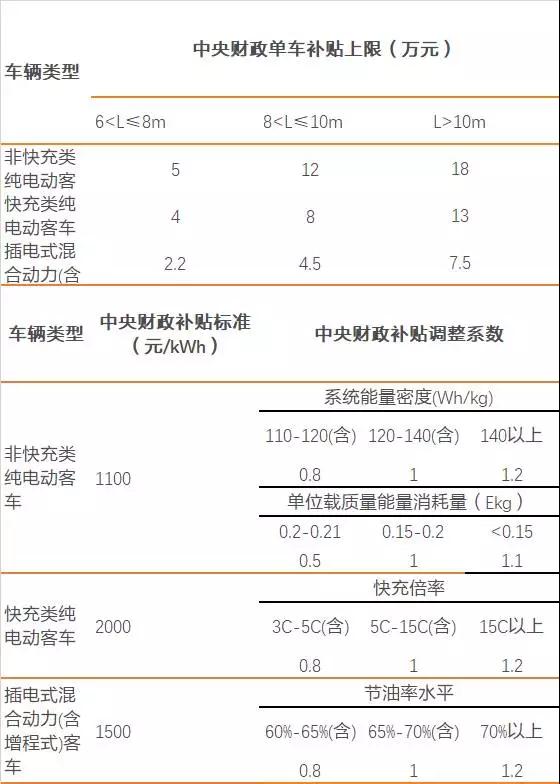

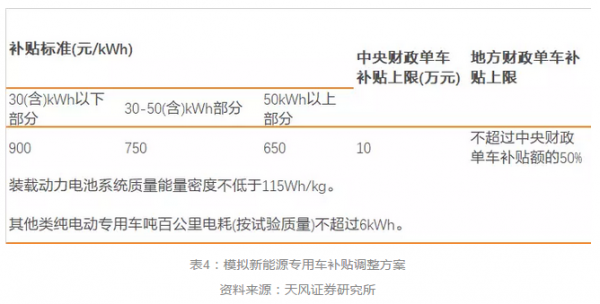

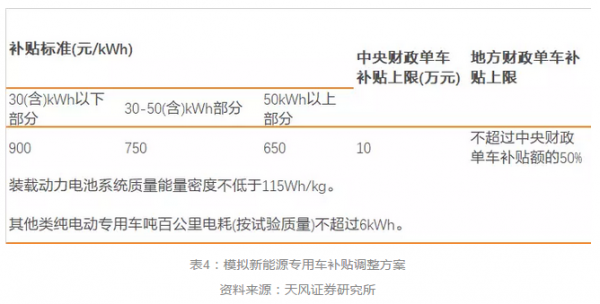

商用車補貼變動模擬測算

我們再以新能源客車和物流車的補貼調整傳言作為情景測算依據,可以看到最大的變化是補貼標準普遍下調40%或者更多,這對于相應產業鏈來說會帶來短期成本壓力。

我們再以新能源客車和物流車的補貼調整傳言作為情景測算依據,可以看到最大的變化是補貼標準普遍下調40%或者更多,這對于相應產業鏈來說會帶來短期成本壓力。

模擬新能源客車補貼調整方案

我們也相應分析出對于商用車有以下影響:

大部分車型將被淘汰:由于能量密度要求明顯提升,我們測算即使不考慮Ekg等指標,2017年前10批新能源汽車推薦應用車型目錄中也將有一半以上的車型無法符合要求;

大部分車型將被淘汰:由于能量密度要求明顯提升,我們測算即使不考慮Ekg等指標,2017年前10批新能源汽車推薦應用車型目錄中也將有一半以上的車型無法符合要求;

成本壓力將相當沉重:由于補貼大幅下降,整車廠和動力電池企業都將迎來非常大成本壓力,產業鏈勢必將重新進行一輪博弈;

車型的高端化勢在必行:從各項技術指標的要求大幅提升可以看到,政府對商用車的技術和成本考核都在迅速加強,迫使行業盡快擺脫補貼的影響,車型的經濟性和實用性都需要有新的突破,盡早實現商業化。

如若政策按照我們預期的,比照去年對技術參數提出更高要求并降低單車補貼金額,必然會導致能夠拿到補貼的車型數量大幅下降。同時,補貼也會向能夠提供有效車型的優質車企集中,市場份額也會向龍頭企業集中。

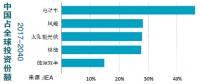

2. 繼續堅持2018年100萬輛預期:產業趨勢已經無法阻擋

每年年底和次年年初,都是行業最悲觀的時刻,但回首2015-2017,基本每年銷量目標都能順利完成。根據中汽協數據,2015年總銷量超30萬輛,2016年總銷量超50萬輛,今年前10個月累計銷量48.6萬輛,距離完成70萬輛的目標僅一步之遙。因此,我們有理由相信,明年100萬的總銷量目標也能順利完成。

車型的高端化勢在必行:從各項技術指標的要求大幅提升可以看到,政府對商用車的技術和成本考核都在迅速加強,迫使行業盡快擺脫補貼的影響,車型的經濟性和實用性都需要有新的突破,盡早實現商業化。

如若政策按照我們預期的,比照去年對技術參數提出更高要求并降低單車補貼金額,必然會導致能夠拿到補貼的車型數量大幅下降。同時,補貼也會向能夠提供有效車型的優質車企集中,市場份額也會向龍頭企業集中。

2. 繼續堅持2018年100萬輛預期:產業趨勢已經無法阻擋

每年年底和次年年初,都是行業最悲觀的時刻,但回首2015-2017,基本每年銷量目標都能順利完成。根據中汽協數據,2015年總銷量超30萬輛,2016年總銷量超50萬輛,今年前10個月累計銷量48.6萬輛,距離完成70萬輛的目標僅一步之遙。因此,我們有理由相信,明年100萬的總銷量目標也能順利完成。

分車型來看,我們預測明顯新能源乘用車銷量將達75萬輛,客車銷量10萬輛,專用車15萬輛。乘用車將繼續成為銷量的主要貢獻來源。

乘用車銷售增長將主要來源于現有車型升級及新推出車型帶來的增量。一方面,2018年,企業平均燃油消耗量考核將正式實行,新能源汽車積分的考核也將于2019年開始考核,車企迫于“新能源汽車積分”壓力必然會格外注重新能源汽車的銷售。另一方面,根據我們不完全統計,明年國內自主品牌與合資車企均會推出不少新的新能源車型。此外,隨著補貼政策調整,現有乘用車型均會在現有水平上有所進步,A00級小車銷量或將繼續上漲,由于新補貼政策會往中高端純電動汽車傾斜,也對消費者產生額外的吸引力。

電動專用車由于有路權的保障,即使補貼退坡,需求也依然旺盛。根據我們預測,物流車明年銷量增長幅度與絕對值均會較大。據我們了解,成都、深圳等地區對燃油商用車入城時段有嚴格限制,而電動物流車則全時段可入城。路權的保障致使此類地區對電動物流車的需求量巨大,即使補貼大幅退坡,相關企業也不得不購置電動物流車以確保日常運營。并且,目前不少電動專用車運營企業涌現,通過融資租賃、運營模式創新等方式與用車單位、造車企業、甚至電池廠等共同分攤購置成本,補貼退坡的影響也會被相應削弱。

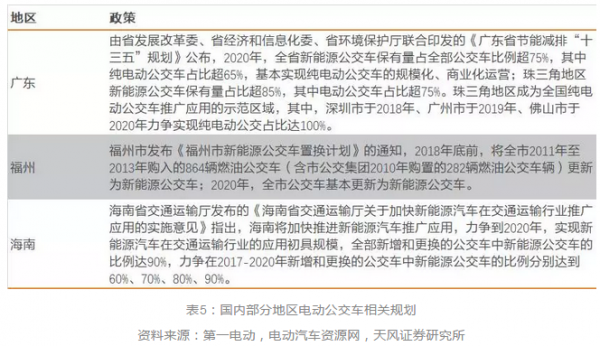

新能源客車的需求仍舊主要來源于城市化進程的加速,以及交通部對于公交電動化的推行。

乘用車銷售增長將主要來源于現有車型升級及新推出車型帶來的增量。一方面,2018年,企業平均燃油消耗量考核將正式實行,新能源汽車積分的考核也將于2019年開始考核,車企迫于“新能源汽車積分”壓力必然會格外注重新能源汽車的銷售。另一方面,根據我們不完全統計,明年國內自主品牌與合資車企均會推出不少新的新能源車型。此外,隨著補貼政策調整,現有乘用車型均會在現有水平上有所進步,A00級小車銷量或將繼續上漲,由于新補貼政策會往中高端純電動汽車傾斜,也對消費者產生額外的吸引力。

電動專用車由于有路權的保障,即使補貼退坡,需求也依然旺盛。根據我們預測,物流車明年銷量增長幅度與絕對值均會較大。據我們了解,成都、深圳等地區對燃油商用車入城時段有嚴格限制,而電動物流車則全時段可入城。路權的保障致使此類地區對電動物流車的需求量巨大,即使補貼大幅退坡,相關企業也不得不購置電動物流車以確保日常運營。并且,目前不少電動專用車運營企業涌現,通過融資租賃、運營模式創新等方式與用車單位、造車企業、甚至電池廠等共同分攤購置成本,補貼退坡的影響也會被相應削弱。

新能源客車的需求仍舊主要來源于城市化進程的加速,以及交通部對于公交電動化的推行。

基于對整車銷量的預測,我們根據各車型等級所需動力電池總量及電池類型進行了測算。明年動力電池總需求量約為43.9GWh,同比增長41.4%。其中,三元電池需求量約為24.6GWh,同比增長83%;磷酸鐵鋰電池需求量19.3GWh,同比增長9.7%。

3. 降價依然是2018年主題

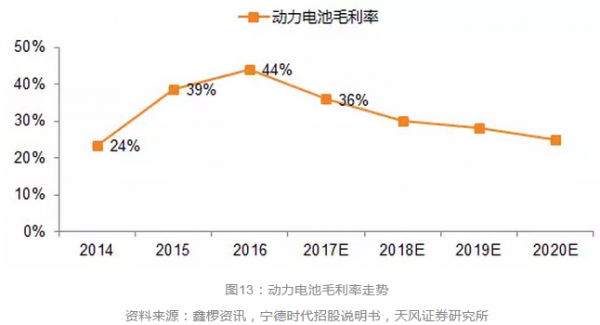

電池的技術進步與價格下降,是新能源汽車行業前進的最主要推動力之一。我們預計,2018年電池系統價格還將繼續下行至1.3元/Wh左右,降幅約10-15%。受原材料價格影響,技術進步、效率提升及規模效應帶來的電池成本下降空間有限,降價會進一步擠壓電芯企業毛利率。根據我們測算,明年電芯行業整體毛利率將由今年的36%下降至30%左右。

3. 降價依然是2018年主題

電池的技術進步與價格下降,是新能源汽車行業前進的最主要推動力之一。我們預計,2018年電池系統價格還將繼續下行至1.3元/Wh左右,降幅約10-15%。受原材料價格影響,技術進步、效率提升及規模效應帶來的電池成本下降空間有限,降價會進一步擠壓電芯企業毛利率。根據我們測算,明年電芯行業整體毛利率將由今年的36%下降至30%左右。

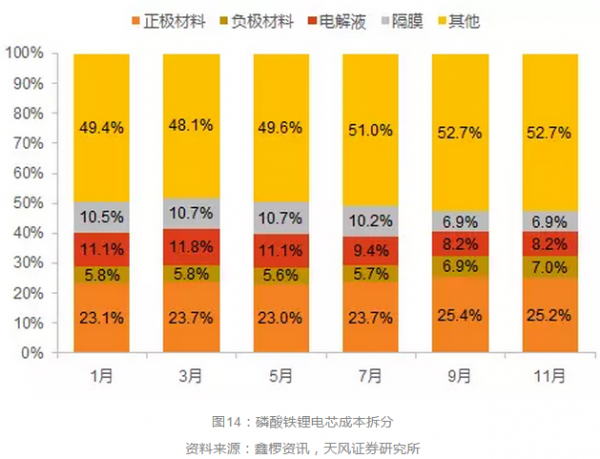

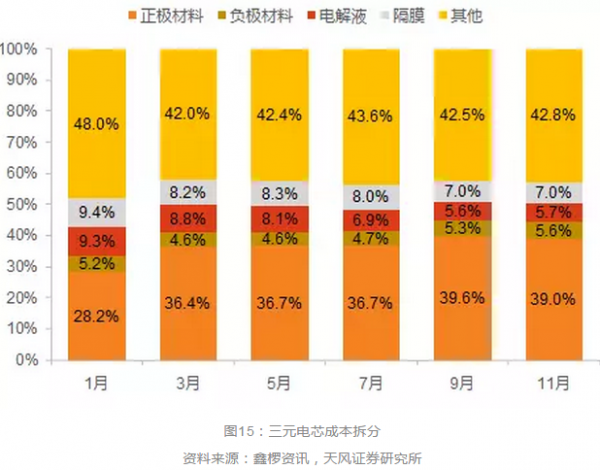

根據我們對動力電池電芯成本的拆分,四大主材——正極材料、負極材料、隔膜、電解液的合計成本占比不超過60%。其中磷酸鐵鋰電芯四大主材成本占比約50%,三元電芯四大主材成本占比約60%。成本占比最高的為正極材料和其它成本(包含結構件、人工成本等,主要為非規模效應成本)。磷酸鐵鋰電芯正極成本占比約為25%,三元電芯正極材料成本占比尤其高,接近40%。

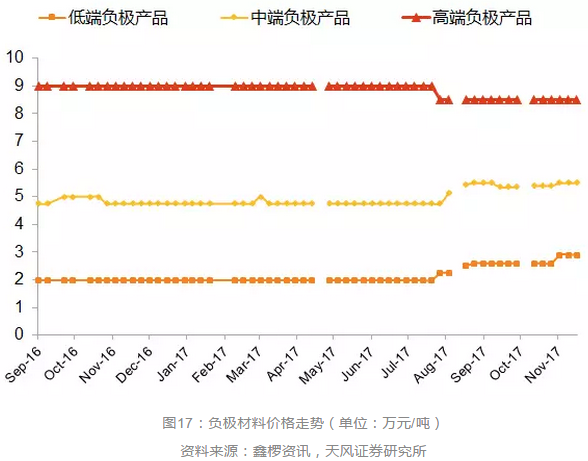

關鍵電池材料漲價,電芯廠商承壓。四大主材中,電解液價格已大幅下降,隔膜價格也逐漸下行,負極雖然漲價,但對電芯總成本的影響不足1%。而對成本影響最大的正極材料價格受原材料——鈷、鋰價格波動影響,價格很難有所松動。具有一定規模的龍頭電芯企業憑借市場優勢,通過與上游電池材料、原材料廠商深度合作,從而掌握一定議價能力,但這部分價格矛盾會集中向中小電池企業釋放。

我們認為電芯成本的降低主要可以來自兩大部分:提升能量密度、提升電池標準化程度。能量密度的提升能降低電芯成本及成組價格。除降低單位容量電芯總成本外,能量密度的提升還能提高電芯成組效率,進一步降低電池Pack的重量和成本。而提升電池標準化程度能使電池企業通過規模效應,降低制造成本。

總體來說,明年中游企業降價壓力較大,但由于關鍵原材料價格持續向上,降價空間有限,中小電新企業壓力尤甚。具有規模優勢的龍頭企業可以通過其議價能力,向中小電池企業轉嫁部分成本壓力。同時,對能量密度要求的提升,也會促使車企選擇技術、產能有保障的龍頭電芯企業。

三、2018年投資策略:不忘初心,回歸本質

1. 2018年新能源汽車將更多回歸“車”屬性

2018新能源汽車產業鏈將迎來新一輪的調整,行業現有問題也將在政策與市場的雙重力量下逐漸被改善。我們認為明年整個行業的關鍵詞將是“回歸本質”。

行業均態向汽車產業回歸

隨著補貼的逐步退出,新能源汽車產業鏈將更多向汽車產業本質回升。車型設計將更多從消費者需求出發(續航里程增加,經濟性加強),行業整體盈利水平將向傳統汽車制造業回歸。但我們認為這對于行業來說是利好而不是利空。只有車型的更加成熟,成本的快速下降,才能使得電動車真正開啟替代燃油車之路。也只有這樣,新能源汽車的產業才能從一個百萬輛級別的小眾市場成長為千萬輛級別的龐大產業。

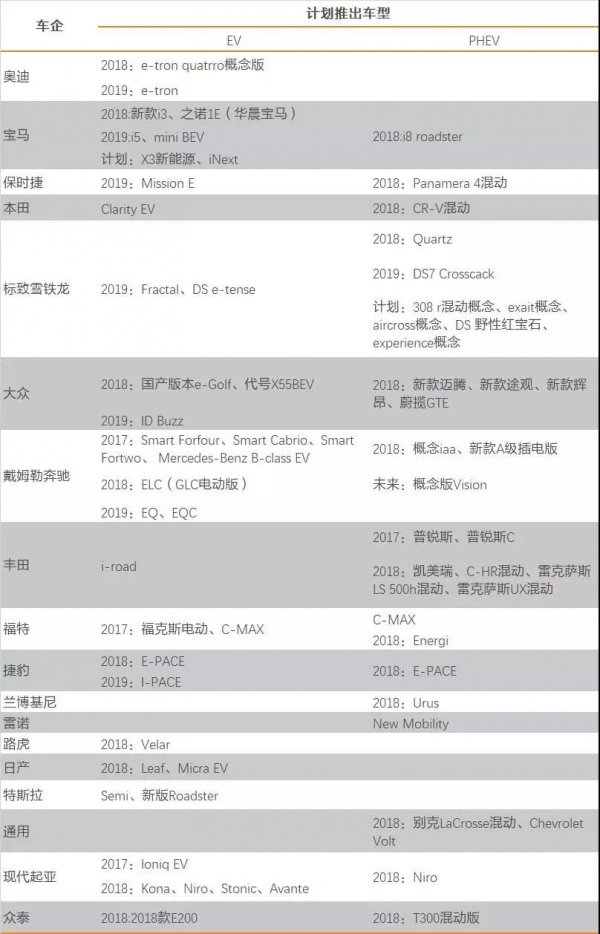

市場力量向主流車企回歸

目前,參與國內新能源汽車競爭的車企多為國內二三線自主品牌,許多國際巨頭還未參與。但明年開始,主流車企將陸續有更為成熟的新能源車型推出。隨著實力車企的加入,新能源整車的市場格局將向汽車行業的大格局回歸。

目前,參與國內新能源汽車競爭的車企多為國內二三線自主品牌,許多國際巨頭還未參與。但明年開始,主流車企將陸續有更為成熟的新能源車型推出。隨著實力車企的加入,新能源整車的市場格局將向汽車行業的大格局回歸。

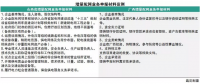

車企新能源汽車規劃

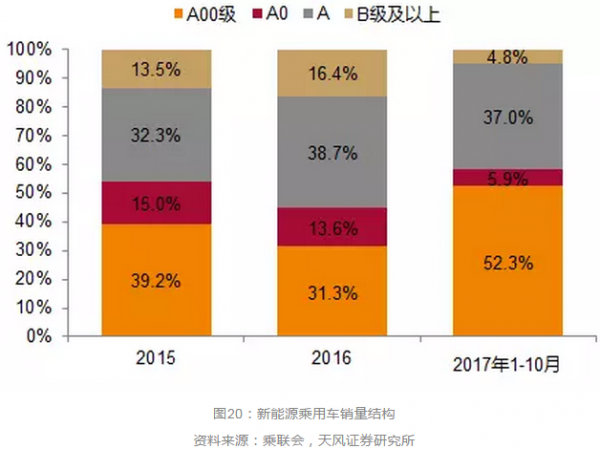

市場結構向A級車回歸

詳細拆分近三年新能源乘用車銷量數據我們會發現,A00級小車銷量占比極高,今年前十個月,A00級小車銷量占比超過50%。而包含燃油車在內的乘用車總銷量結構中,占比最高的為A級車,約60%,A00級車占比不足2%。對比之下不難發現,現有新能源乘用車銷量結構十分不合理。在補貼政策引導和主流車企發力的雙重作用下,未來新能源汽車市場結構將與傳統燃油車銷量結構趨同。

詳細拆分近三年新能源乘用車銷量數據我們會發現,A00級小車銷量占比極高,今年前十個月,A00級小車銷量占比超過50%。而包含燃油車在內的乘用車總銷量結構中,占比最高的為A級車,約60%,A00級車占比不足2%。對比之下不難發現,現有新能源乘用車銷量結構十分不合理。在補貼政策引導和主流車企發力的雙重作用下,未來新能源汽車市場結構將與傳統燃油車銷量結構趨同。

免責聲明:本文僅代表作者個人觀點,與本站無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

我要收藏

個贊