特別策劃 | 光伏無補(bǔ)貼時(shí)代的起手式

「光伏」

平價(jià)上網(wǎng)是光伏產(chǎn)業(yè)發(fā)展的趨勢,無補(bǔ)貼項(xiàng)目已開始落地。在未來政策不明朗的情況下,無補(bǔ)貼項(xiàng)目該如何亮出起手式?

距離光伏531新政已經(jīng)近四個(gè)月。在這期間,光伏似乎沉寂無聲,又似乎動(dòng)作頻頻,整個(gè)產(chǎn)業(yè)在一種低氣壓的氛圍下摸索著下一步要邁向哪里。

補(bǔ)貼的支持在過去給光伏產(chǎn)業(yè)帶來了極大的繁榮,如今補(bǔ)貼的加速退坡則免不了會(huì)帶給產(chǎn)業(yè)較大的沖擊。光伏已然站在去補(bǔ)貼化的十字路口,是就此折戟,還是破繭新生?如何邁過當(dāng)下這個(gè)困窘的過渡期?

在5月31日三部委聯(lián)合印發(fā)的《關(guān)于2018年光伏發(fā)電有關(guān)事項(xiàng)的通知》中,明確指出:

“鼓勵(lì)各地根據(jù)各自實(shí)際出臺政策支持光伏產(chǎn)業(yè)發(fā)展,根據(jù)接網(wǎng)消納條件和相關(guān)要求自行安排各類不需要國家補(bǔ)貼的光伏發(fā)電項(xiàng)目。”

8月30日,國家能源局綜合司下發(fā)了《關(guān)于無需國家補(bǔ)貼光伏發(fā)電項(xiàng)目建設(shè)有關(guān)事項(xiàng)的函》,批復(fù)了山東省東營市河口區(qū)針對無需國家補(bǔ)貼的光伏發(fā)電項(xiàng)目開展市場化交易工作,給彷徨的光伏產(chǎn)業(yè)打了一劑強(qiáng)心針。

此次在國家能源局的復(fù)函中,明確表示對于這類不需要國家補(bǔ)貼的項(xiàng)目,各地可按照國家有關(guān)可再生能源政策,結(jié)合電力市場化改革,在落實(shí)土地和電網(wǎng)接納條件的前提下自行組織實(shí)施。

平價(jià)上網(wǎng)是光伏產(chǎn)業(yè)發(fā)展的一大趨勢,而無補(bǔ)貼項(xiàng)目是這個(gè)過程中的必經(jīng)之地,這已是行業(yè)內(nèi)的共識。中國光伏專委會(huì)特約觀察員紅煒告訴《能源》記者:

“在國家補(bǔ)貼不足和政策不明晰的情況下,靠地方力量推動(dòng)的無補(bǔ)貼項(xiàng)目無疑是一個(gè)階段性的重要手段。”

平價(jià)之需

8月,531光伏政策的影響已經(jīng)充分地顯現(xiàn)出來。光伏供應(yīng)鏈價(jià)格經(jīng)歷過政策初期大幅度的下降后漸漸持穩(wěn),但依然屬于繼續(xù)下降的狀態(tài)。產(chǎn)業(yè)整合的步伐在加快,對于光伏企業(yè)而言,當(dāng)下處于大企業(yè)爭取存活下去,難以為繼的小企業(yè)陸續(xù)被淘汰的過程。

紅煒表示:

當(dāng)前的光伏產(chǎn)業(yè)處于產(chǎn)品結(jié)構(gòu)性過剩帶來產(chǎn)業(yè)整合不知何時(shí)完成、平價(jià)上網(wǎng)似是而非發(fā)電補(bǔ)貼卻已加速退坡、光伏發(fā)電趨近市場價(jià)格但電力市場卻未形成,這樣一個(gè)多重不確定變化的交匯時(shí)期。

如何盡快擺脫對補(bǔ)貼的依賴,是整個(gè)光伏產(chǎn)業(yè)面臨的最主要的問題。而企業(yè)想要在補(bǔ)貼加速退坡的洪流中生存下來,答案自然指向了無補(bǔ)貼項(xiàng)目。在新政下發(fā)的兩個(gè)多月后,有消息透露國家能源局正擬組織一批無補(bǔ)貼光伏示范項(xiàng)目建設(shè),給不少猶豫的企業(yè)定了心。

根據(jù)消息內(nèi)容,去補(bǔ)貼項(xiàng)目將于2018年10月前后開始申報(bào),2019年3月前后開工,2019年9月30日前或者12月30日前并網(wǎng)發(fā)電。由地方發(fā)改委協(xié)調(diào)降低相關(guān)非技術(shù)成本,并承諾保障電能消納問題。每個(gè)申報(bào)省份的項(xiàng)目規(guī)模大約在300-500MW左右。

不過無補(bǔ)貼示范項(xiàng)目的建設(shè),需要土地、電價(jià)、消納等條件的協(xié)調(diào)配合,即使國家能源局表示申報(bào)規(guī)模可以達(dá)到500MW,但是由于由于各地發(fā)展條件不均衡,一些地方的推廣情況并不會(huì)太樂觀。

無補(bǔ)貼項(xiàng)目

無補(bǔ)貼項(xiàng)目分為兩類,一種是用電側(cè)的平價(jià),自由賣電;一種發(fā)電側(cè)的平價(jià),依舊是賣給電網(wǎng)。

平價(jià)上網(wǎng)項(xiàng)目是發(fā)電量直接以脫硫煤電價(jià)出售給電網(wǎng),而無補(bǔ)貼項(xiàng)目中用電側(cè)的自由售電部分的價(jià)格可以不同于(或高或低)脫硫煤電價(jià)。

能源局所批復(fù)的東營河口項(xiàng)目是利用東營河口區(qū)的鹽堿地建設(shè)的地面光伏電站,項(xiàng)目規(guī)模約為300MW。其所發(fā)電就不是以脫硫煤電價(jià)賣給電網(wǎng)公司,而是直接供給附近工業(yè)園區(qū)的化工企業(yè),交給電網(wǎng)企業(yè)過網(wǎng)費(fèi)。

這是用戶側(cè)的無補(bǔ)貼市場化交易項(xiàng)目,屬于隔墻售電,與之前討論到平價(jià)上網(wǎng)示范項(xiàng)目并不是同一類。而東營項(xiàng)目能夠得到能源局的批復(fù),項(xiàng)目建設(shè)相關(guān)方面表示是由于選擇了異質(zhì)結(jié)的技術(shù)路線,希望以高新技術(shù)的落地逐漸實(shí)現(xiàn)成本的降低。

光伏行業(yè)發(fā)展需要長遠(yuǎn)考慮的一個(gè)問題是,目前光伏不具備完全擺脫政策保障而直接進(jìn)市場的條件,可再生能源光伏發(fā)電側(cè)上網(wǎng)未來如何獲得與火電競爭的優(yōu)勢。

國外經(jīng)驗(yàn)有不同的機(jī)制促進(jìn)可再生能源優(yōu)先上網(wǎng),比如歐洲的固定電價(jià),美國的光伏投資稅收抵補(bǔ)。而目前國內(nèi)市場還是“向錢看”,以收益為導(dǎo)向,光伏的競爭力主要還是體現(xiàn)在不斷下降的價(jià)格上。

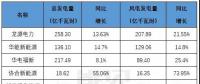

資深光伏行業(yè)研究員王淑娟對531后大量大型光伏項(xiàng)目的EPC中標(biāo)價(jià)格進(jìn)行統(tǒng)計(jì)后發(fā)現(xiàn),平均下降了1.1元/W,均價(jià)4.1元/W,降幅達(dá)到20%。同時(shí),531之后,各類光伏組件的平均價(jià)格也下降了0.5~0.6元/W,平均降幅為20%左右。

毋庸置疑的是,無補(bǔ)貼項(xiàng)目的發(fā)展將進(jìn)一步加速平價(jià)上網(wǎng)的到來。事實(shí)上,無論是否有文件的進(jìn)一步明確,無補(bǔ)貼項(xiàng)目都是光伏通向平價(jià)上網(wǎng)道路上必然會(huì)踏上的臺階。

9月13日,國家能源局發(fā)布《關(guān)于加快推進(jìn)風(fēng)電、光伏發(fā)電平價(jià)上網(wǎng)有關(guān)工作的通知》,雖然是征求意見稿,但已經(jīng)對整體光伏無補(bǔ)貼項(xiàng)目的發(fā)展路線有所明示。

對于文件內(nèi)容,可以精煉理解為:

? 不要國家補(bǔ)貼可以自己做;

? 地方愿意補(bǔ)貼可以繼續(xù)補(bǔ);

? 消納需要自己落實(shí);

? 以后別再請示;

? 需要中央財(cái)政補(bǔ)貼的項(xiàng)目管理模式照常。

無補(bǔ)貼項(xiàng)目起步

在國家能源局還未明確批復(fù)之時(shí),已有一些企業(yè)開始嘗試無補(bǔ)貼項(xiàng)目。其中,天合光能在新政后不久就啟動(dòng)的10MW分布式無補(bǔ)貼項(xiàng)目引起業(yè)內(nèi)的爭議,因其表示在無補(bǔ)貼情況下5年就可以回本。

據(jù)了解,天合光能10MW的無補(bǔ)貼項(xiàng)目屬于自發(fā)自用的工商業(yè)項(xiàng)目,項(xiàng)目總投資約在3500萬。由永臻公司自主投資建設(shè),天合光能負(fù)責(zé)為項(xiàng)目提供組件和EPC解決方案。

一般國內(nèi)分布式項(xiàng)目的回本周期在6-7年,還是在有補(bǔ)貼的情況下。該項(xiàng)目能夠做到5年回本的原因,主要在于極低的安裝成本,采用自有資金不貸款,并且該項(xiàng)目全部采用自發(fā)自用的模式,電價(jià)預(yù)計(jì)可達(dá)8毛錢,與上網(wǎng)電價(jià)4毛2分錢相比,價(jià)格高出一倍左右。

超低價(jià)的無補(bǔ)貼光伏電站只是個(gè)例,并不具有普適性。天合光能董事長兼首席執(zhí)行官高紀(jì)凡在接受媒體采訪時(shí)表示:

該分布式項(xiàng)目安裝成本和發(fā)電價(jià)格與普通分布式電站沒有可比性,五年收回成本只是特例,不具備普遍性,大量需要余電上網(wǎng)的分布式如果不能采取隔墻售電的模式回報(bào)率還是很低,需要合理的政策支持。

對于大部分無補(bǔ)貼項(xiàng)目而言,除了回款周期較過去有所拉長,目前整體商業(yè)模式與過去沒有太大差別。

紅煒認(rèn)為,補(bǔ)貼政策發(fā)生變化情況下,目前只是改變了交易結(jié)構(gòu)、價(jià)格和環(huán)境而已,光伏企業(yè)運(yùn)作和商業(yè)模式還不會(huì)有什么重大變化。

戶用無補(bǔ)貼項(xiàng)目亦是如此,英利因能區(qū)域負(fù)責(zé)人向記者表示:“現(xiàn)在的戶用項(xiàng)目基本沒有參加電力市場化交易,主要是平價(jià)上網(wǎng)。模式與以往沒有什么不同,還是需要并網(wǎng),將余電賣給電網(wǎng)。”

而戶用無補(bǔ)貼項(xiàng)目的發(fā)展,主要倚賴于以高收益率來吸引用戶。當(dāng)年收益率在8%以上,較一般理財(cái)產(chǎn)品更具優(yōu)勢時(shí),就會(huì)有用戶愿意買單。

根據(jù)英利因能合伙人的測算,以山西5千瓦光伏電站為例,總投資約2.5萬元,年發(fā)電量約7000度。選擇自發(fā)自用余電上網(wǎng)模式,50%自用,50%上網(wǎng)。山西脫硫燃煤電價(jià)是0.332元/度,這一項(xiàng)目的年總收益在2831.5元,年收益率約為11%,無補(bǔ)貼項(xiàng)目約在8年左右回本。

戶用項(xiàng)目能夠?qū)崿F(xiàn)高投資收益率的原因,還是在于系統(tǒng)成本的不斷下降。據(jù)了解,河北省無補(bǔ)貼光伏項(xiàng)目的系統(tǒng)價(jià)格已經(jīng)降到了4元/瓦以內(nèi)。并且根據(jù)業(yè)內(nèi)預(yù)測,今年年底光伏組件價(jià)格會(huì)降到1.5元/瓦,明年高效組件也會(huì)降到同等價(jià)格。

與過去的項(xiàng)目相比,無補(bǔ)貼項(xiàng)目的區(qū)別主要在流程上。以往的有補(bǔ)貼項(xiàng)目需要進(jìn)入補(bǔ)貼目錄,而目前無補(bǔ)貼項(xiàng)目不需要走一系列復(fù)雜的流程,只需要報(bào)備就可以。

“無補(bǔ)貼項(xiàng)目發(fā)展最大的限制因素,還是在電網(wǎng)上。”王淑娟告訴《能源》記者,理論上無補(bǔ)貼項(xiàng)目可以裝很多,但是電網(wǎng)難以消納如此大的量,具有不穩(wěn)定特性的光伏會(huì)對電網(wǎng)的安全性和穩(wěn)定性造成沖擊。

其認(rèn)為,未來隨著儲能技術(shù)的進(jìn)步,光伏與儲能配套的結(jié)合以增加電源的穩(wěn)定性,受電網(wǎng)的限制會(huì)隨之弱化。

而對于電網(wǎng)而言,無補(bǔ)貼項(xiàng)目會(huì)損失電網(wǎng)的市場,電網(wǎng)對這一部分的無補(bǔ)貼項(xiàng)目還是較為警惕。能源局下發(fā)文件后,下一步電網(wǎng)會(huì)不會(huì)支持,是無補(bǔ)貼項(xiàng)目能不能落實(shí)的關(guān)鍵。

當(dāng)下無補(bǔ)貼項(xiàng)目的發(fā)展尚在起步階段,各地補(bǔ)貼、容量、發(fā)展節(jié)奏不同,都需要用個(gè)案來分析。對于無補(bǔ)貼項(xiàng)目,目前還沒有發(fā)生什么需要解決的問題。

去補(bǔ)貼的憂慮

值得警惕的是,無補(bǔ)貼項(xiàng)目的發(fā)展并非毫無隱患,電力系統(tǒng)有可能會(huì)面臨隨著無補(bǔ)貼項(xiàng)目發(fā)展而產(chǎn)生許多無序電的壓力。

以往光伏項(xiàng)目的規(guī)模指標(biāo)一直受國家控制,省內(nèi)按照國家給予的規(guī)模備案光伏項(xiàng)目,新文件的下發(fā)意味著不需要補(bǔ)貼的項(xiàng)目,審批權(quán)限直接到地方,只需要及時(shí)告知國家能源局即可,無補(bǔ)貼項(xiàng)目不再受規(guī)模指標(biāo)控制。

長遠(yuǎn)來看,未來發(fā)展的無補(bǔ)貼項(xiàng)目,很有可能不會(huì)主動(dòng)向電網(wǎng)備案,主要體現(xiàn)在用戶側(cè)方面,不走電網(wǎng)而更加類似于自備電廠。

在這種情況下,電網(wǎng)對整個(gè)用電側(cè)的預(yù)測會(huì)出現(xiàn)大的偏差。一旦這種電源規(guī)模變大,在現(xiàn)有的電力市場,業(yè)主還未上儲能的狀態(tài)下,承受不穩(wěn)定的光伏負(fù)荷的全部壓力就壓向了電網(wǎng)。

“電網(wǎng)還是需要一個(gè)開放的心態(tài),即使不需要補(bǔ)貼,也需要這些企業(yè)向電網(wǎng)報(bào)備做好備案。如果瞞著電網(wǎng)做,對最終的電力平衡和電網(wǎng)安全是有威脅的。”中國新能源電力投融資聯(lián)盟秘書長彭澎表示,后期要有一個(gè)良好的溝通機(jī)制,怎樣管理好電力市場是需要考慮的問題。

產(chǎn)品成本的下降,非技術(shù)成本的改善,地方的支持……無補(bǔ)貼項(xiàng)目會(huì)在這些因素的促進(jìn)下越來越多,但是具體的量能夠達(dá)到什么程度,尚不得而知。

不過從各地的無補(bǔ)貼項(xiàng)目規(guī)模來看,目前建設(shè)的無補(bǔ)貼項(xiàng)目主要是工商業(yè)和分布式等小型項(xiàng)目,規(guī)模較小,絕對數(shù)量尚不成氣候。在8月底文件中,已經(jīng)表示是在落實(shí)土地和消納的前提下自行組織建設(shè),短期內(nèi)還不會(huì)對電網(wǎng)造成壓力。

王淑娟告訴《能源》記者:

“

從全國光伏項(xiàng)目的發(fā)展來看,局部地區(qū)有補(bǔ)貼項(xiàng)目的規(guī)模已經(jīng)很大,無法再繼續(xù)安裝無補(bǔ)貼項(xiàng)目。如果不把市場化交易放開,這類項(xiàng)目的規(guī)模不會(huì)加大。

”

在無補(bǔ)貼項(xiàng)目發(fā)展的初期,地方政府的作用開始突顯。

去補(bǔ)貼不是一個(gè)一蹴而就的過程,在當(dāng)下國家暫時(shí)補(bǔ)貼差額嚴(yán)重不足和出臺新的補(bǔ)貼政策需要較長時(shí)間的情況下,鼓勵(lì)地方承擔(dān)更多責(zé)任的無補(bǔ)貼項(xiàng)目發(fā)展,是平穩(wěn)走向平價(jià)上網(wǎng)的重要手段之一。

平價(jià)上網(wǎng)過程中,各地光伏產(chǎn)業(yè)發(fā)展節(jié)奏和程度不一,部分省份繼續(xù)保持補(bǔ)貼以給迅速去補(bǔ)的光伏一個(gè)過渡的緩沖期。

地方案例

合肥給予分布式0.15/千瓦時(shí),連續(xù)補(bǔ)貼5年的政策;浙江作為分布式光伏發(fā)展的第一大省,在9月正式下發(fā)了《關(guān)于浙江省2018年支持光伏發(fā)電應(yīng)用有關(guān)事項(xiàng)的通知》,保持省補(bǔ)0.1元/千瓦時(shí)不變,給予2018年項(xiàng)目一次性資金補(bǔ)貼。

浙江省省補(bǔ)政策中補(bǔ)貼時(shí)間是到今年年底,規(guī)定對于2018年6月1日—12月31日并網(wǎng)的家庭屋頂光伏發(fā)電項(xiàng)目,“自發(fā)自用,余電上網(wǎng)”的按照0.32元/千瓦時(shí)(含稅)補(bǔ)貼,“全額上網(wǎng)”的按照0.7元/千瓦時(shí)(含稅)補(bǔ)貼。

對于2018年5月31日前備案,2018年6月1日—7月31日并網(wǎng)的工商業(yè)分布式發(fā)電項(xiàng)目,按照0.10元/千瓦時(shí)進(jìn)行補(bǔ)貼。

從地方補(bǔ)貼政策中可見,縱然會(huì)繼續(xù)保持省補(bǔ),但尚留有余地。至于明年是否繼續(xù)提供補(bǔ)貼,補(bǔ)貼程度如何,地方還依然在觀望明年國家的補(bǔ)貼政策如何。

地方作為一個(gè)積極的推動(dòng)者,除了政策方面的非市場手段之外,還有市場化手段可以促進(jìn)光伏的發(fā)展,比如電力市場交易環(huán)境。

紅煒表示,很多地方已經(jīng)可以做到接近平價(jià)上網(wǎng)的水平,并網(wǎng)后與火電競爭,但是需要有一個(gè)現(xiàn)實(shí)的隔墻售電的現(xiàn)貨交易市場,迅速地建立起電力市場交易環(huán)境是很重要的。

目前,國家能源局已經(jīng)在準(zhǔn)備全面盤點(diǎn)風(fēng)電、光伏項(xiàng)目家底,該項(xiàng)工作預(yù)計(jì)于10月底完成。截至6月底,全國并網(wǎng)的光伏項(xiàng)目規(guī)模為15456萬千瓦時(shí),但是由于各類方式的不同,項(xiàng)目種類復(fù)雜。以是否備案、有無指標(biāo)、是否開工并網(wǎng)作為區(qū)分,全國究竟有多少項(xiàng)目并沒有準(zhǔn)確的數(shù)據(jù)。

除了摸清量以外,還要明確項(xiàng)目是否需要申請國家補(bǔ)貼,不符合國家政策的項(xiàng)目,會(huì)依法依規(guī)受到處理。對于這一動(dòng)向,業(yè)界人士認(rèn)為有可能是在為明年的補(bǔ)貼指標(biāo)做準(zhǔn)備。摸清光伏項(xiàng)目目前的發(fā)展規(guī)模以及補(bǔ)貼缺口規(guī)模,根據(jù)這些信息可以制定后續(xù)光伏項(xiàng)目發(fā)展目標(biāo),安排后續(xù)補(bǔ)貼規(guī)模。光伏補(bǔ)貼的后續(xù)政策,或許會(huì)更早地到來。

責(zé)任編輯:仁德財(cái)

- 相關(guān)閱讀

- 火力發(fā)電

- 風(fēng)力發(fā)電

- 水力發(fā)電

- 光伏太陽能

-

轉(zhuǎn)讓 | 湖南懷化某水電站擬轉(zhuǎn)讓(1座/12000千瓦)

-

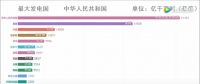

中國發(fā)電量占全球的四分之一,發(fā)電量位居世界第一

-

拍賣 | 貴州銅仁沿河匯鑫水電開發(fā)公司71.59%股權(quán)(沿河縣官舟鎮(zhèn)大啞口水電站) 11月23日開拍

-

氫能源崛起 來看看各國都做了哪些努力

-

中國“氫能社會(huì)”將逐步成現(xiàn)實(shí) 2050年氫能在我國終端能源體系占比要達(dá)到10%

-

用氣高峰將來,煤制天然氣調(diào)峰方式探討

2018-10-23天然氣

-

風(fēng)電即將迎接平價(jià)新時(shí)代,誰才是行業(yè)最后的堅(jiān)守?

-

以風(fēng)電“新服務(wù)”迎接平價(jià)新時(shí)代! 金風(fēng)慧能再拓發(fā)展新空間

-

2018風(fēng)電行業(yè)三大趨勢來襲,下一代集控中心如何應(yīng)對?