全國火電虧損面近半,誰的鍋?

國家統計局數據顯示,今年上半年,全國火電企業虧損面仍接近一半。

火電含煤電、氣電和油電,但煤電是絕對主導。中電聯數據顯示,至2018年9月底,煤電裝機9.9億千瓦,在火電中占比88.4%,在全部電力裝機中占比為56.3%。火電近半虧損,實際是指現狀下煤電經營困難。

煤價高是罪魁禍首

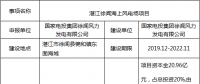

今年火電利用小時數相比去年有所提高,中電聯數據顯示,前三季度全國火電設備利用小時數3276小時,同比提高158小時,預計全年利用小時數4330小時左右,雖然相比火電設備設計的年平均利用5500小時還有很大差距,但對火電企業業績提升是利好因素。

▲火力發電盈利模式示意圖(資料來源:華泰證券研究所)

但這點利好因素很快被上漲的煤價吞噬。燃料成本是火電企業主要成本構成,火電企業的燃料成本占比60%-70%。根據中電聯的數據測算,2017年全國煤電企業因電煤價格上漲導致電煤采購成本比2016年提高2000億元左右。而2018年,這一情況仍在延續。

今年以來,電煤市場持續偏緊,煤價總體高位運行,部分時段起伏較大,北方港口煤價波動幅度最高達205元/噸。1-8月,全國市場采購電煤到廠價524.97元/噸,同比上漲41.47元/噸;廣東、福建等區域天然煤綜合到廠價漲幅較大,分別達到79.27元/噸和51.60元/噸。

以北方港5500大卡/公斤質量標準電煤價格為例。截至10月底,CCI煤炭港口最高平倉價達770元/噸,超出綠色價格區間(500-570元/噸)200元/噸,中長期合同月度定價部分最高平倉價達643元/噸,超出綠色區間73元/噸。

分析人士認為:煤價上漲部分原因是,今年電煤產能繼續向山西、陜西和內蒙古三省集中,1-9月份全國煤炭產量25.95億噸,上述三省完成17.79億噸,占比68.56%。煤炭產能的高度集中也進一步增強了大型煤企的產能控制權和定價議價能力,電力企業話語權相應削弱。

另一方面,受前三季度經濟向好影響,煤炭消費持續回暖。1-9月,全社會用電量同比增長8.9%,增速同比提高2%,全國電煤消費量完成10.21億噸,同比增長7.37%;全國統調電廠日均耗煤量同比增加57萬噸,增幅達到11.9%。

中電聯發布的《2018年前三季度全國電力供需形勢分析預測報告》顯示:前三季度,電煤價格總體處于高位波動態勢,根據中國沿海電煤采購價格指數——CECI沿海指數顯示,反映電煤采購綜合成本的CECI5500大卡綜合價前三季度波動區間為571-635元/噸,各期價格都超過了《關于平抑煤炭市場價格異常波動的備忘錄》中規定的綠色區間上限,國內煤價持續高位也導致對標國內煤價的進口煤價格快速上漲,明顯提高了國內企業采購成本。

▲中國沿海電煤采購價格指數——CECI沿海指數

煤價居高不下,降低耗煤量似乎是煤電機組唯一能夠降低成本的舉措。2017年全國6000千瓦及以上火電機組供電煤耗309克/千瓦時,不斷下降的煤耗只能略微降低燃料成本上的壓力。

具體來說,新的燃煤電廠由于耗煤量低,技術先進,人工成本低,效益相對較好,但是煤耗較高的老電廠,在高煤價下則難免虧損。

電價滯塞難以傳導成本

一方面是高漲的煤價,另一面卻是滯塞的電價。自2017年6月國家下發《關于取消、降低部分政府性基金及附加合理調整電價結構的通知》,取消、降低部分基金及附加,預計變相提高煤電標桿電價合計1.1分/度。在這之后,火電上網電價再未變過。

關于煤價和火電上網電價,一直以來都有煤電聯動的政策相應機制,但是這個政策的執行陷入停滯狀態,煤價上漲難以傳導到電價上。

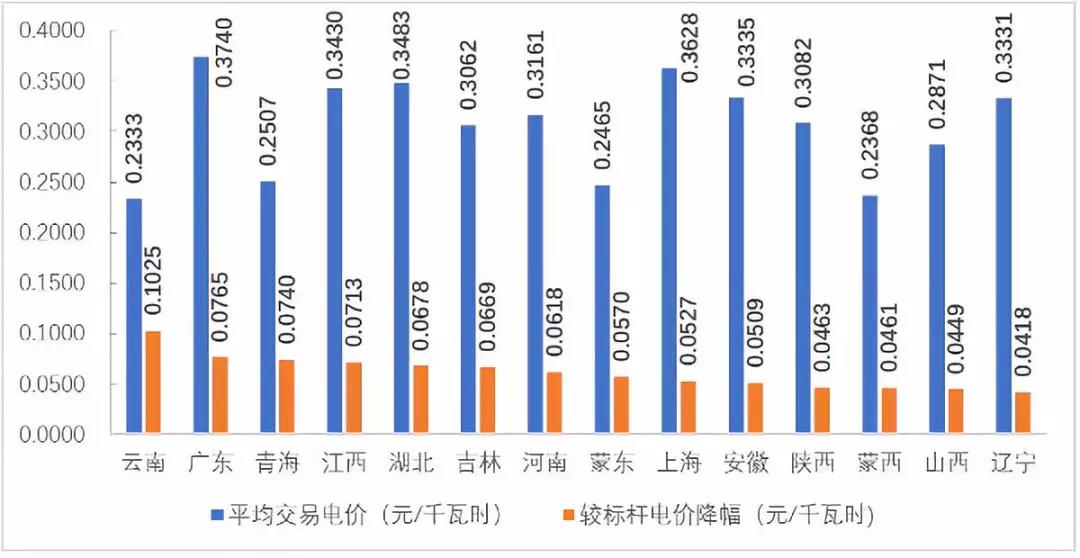

此外,隨著電力市場化交易電量的不斷增加,在過剩的環境下,煤電還不得不面對來自市場的壓力。

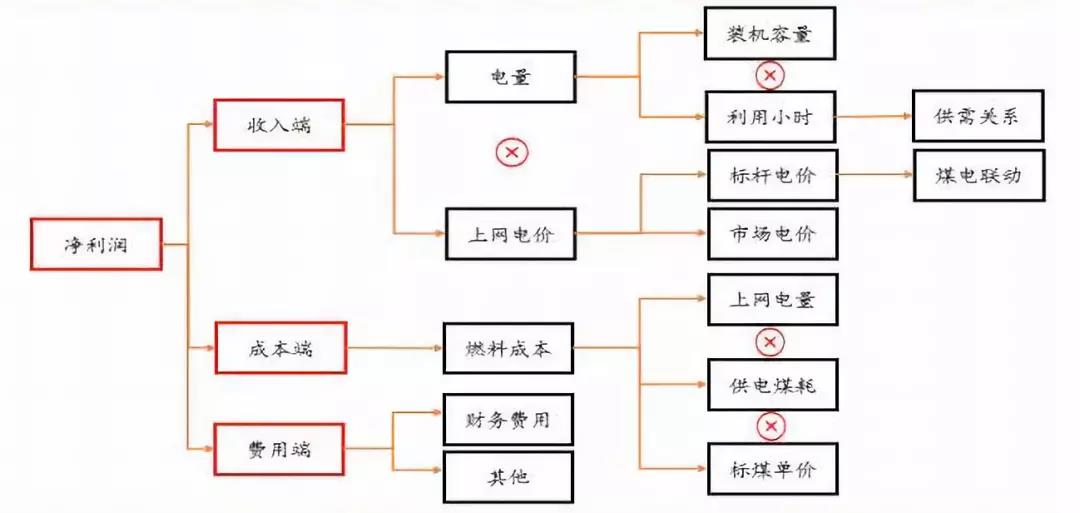

▲2018年上半年部分省區煤電市場交易價格與標桿電價示意圖

中電聯數據表明,2018年上半年,大型發電集團上網電量合計15286億千瓦時,市場交易電量合計4927億千瓦時,其中煤電3683億千瓦時,占比達到74.8%。煤電上網電量平均電價(計劃與市場電量加權平均電價)為0.3669元/千瓦時,市場交易(含跨區跨省市場交易)平均電價為0.3340元/千瓦時,后者比前者每千瓦時要低0.0329元。

市場化或為最終解決之道

作為對火電影響最大的煤價,簽訂中長期合同成為控制燃料成本的重要手段。但是目前,煤電雙方雖達成共識(簽訂有明確數量和定價機制的中長期合同和合作框架),但簽訂的合同量無法達到國家發改委的要求,且與電企實際需求量相比仍是“杯水車薪”。

國家能源集團是煤電聯營的典范,同時擁有龐大的上游煤炭資源和規模巨大的下游火電資產,其內部人士告訴記者:

我們之所以能夠盈利,一個重要的原因是因為煤炭的中長期合同占比大,煤炭方面的燃料成本相對較低。但是整體來看,中長期合同總的體量還比較少,市場煤比重仍然比較大,價格的波動對市場影響比較大。

分析人士透露,即便是國家能源集團,其火電的虧損面也比較大。而能夠實現盈利的是坑口電廠,其燃料成本相對于其他類型的電廠要低一些。

除了煤價的原因,火電盈利的關鍵恐怕還在于供需基本面的轉變,尤其是在市場化電量交易越來越多的背景下。如果供需平衡關系沒有理順,接下來火電虧損或仍將持續。

華北電力大學經濟管理學院教授袁家海認為,煤炭和電力是蹺蹺板,在國家的調控下,雙方不會一直好,也不會一直壞,幾年下來可能打個平手。但是現在正在進行電力市場化改革,未來更多應通過市場力量來自發協調,以后會更接近市場煤和市場電。

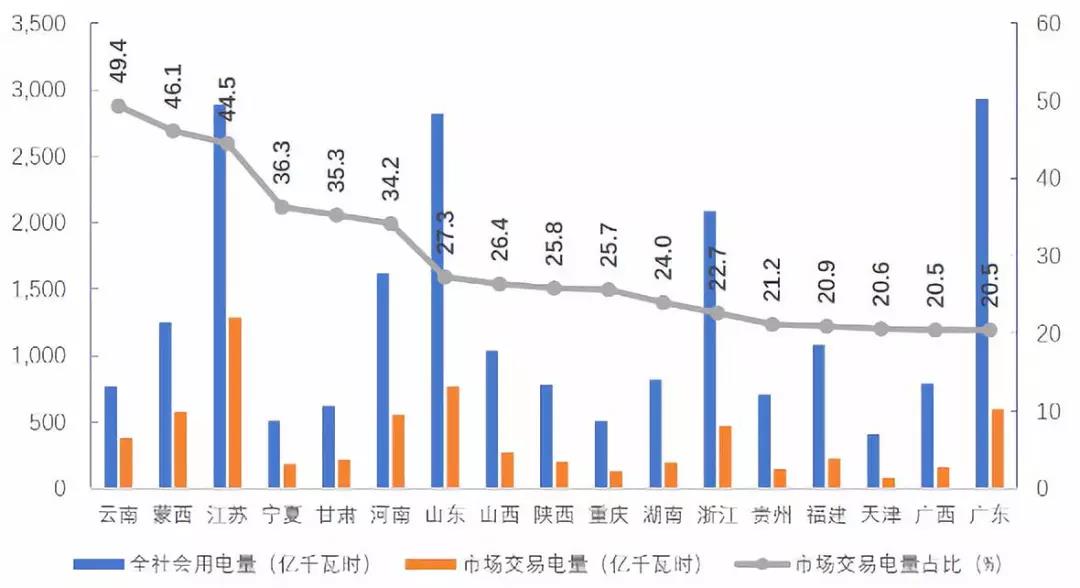

▲2018年上半年分省區售電量市場化率圖

袁家海認為,從2016年以來,火電虧損持續擴大,這不會是一兩年的事情,它是一個長期的結構性問題,需要持續深化供給側改革,并結合市場化改革真正把低效率的煤電機組“擠出”市場,讓市場的供需基本面更加平衡一些,這樣才能改變現在的局面。

責任編輯:仁德財