深度 | 夏季用電需求激增 火電企業(yè)度過周期低谷 抵觸反彈

4、行業(yè)估值處于歷史低水平

以華電國際、大唐發(fā)電、華能國際三大煤電為例的算數(shù)平均PB目前為1.06倍,無論相對于歷史還是恒生指數(shù)的PB都較低。2016年前,煤電企業(yè)PB走勢幾乎與恒生指數(shù)PB走勢相符,但自2016年后半年開始分化,主要原因是煤價上漲,影響煤企的盈利能力。目前,煤價已回落至560元/元-630元/噸的區(qū)間內(nèi),4月份,煤電全國平均點火價差為0.1275元/千瓦時,同比增長1.4%,意味著煤電的整體盈利能力正在提升,當前估值相對仍然較低,有較高的安全邊際。

總結(jié)煤電行業(yè)目前處于的形勢是:行業(yè)利用小時數(shù)處于上升周期;政府將控制煤價在合理范圍內(nèi),但由于用煤需求量在夏季急速上升,下跌可能性不大;上網(wǎng)電價在第二季度仍然享受去年7月間接上調(diào)電價的福利,同時去年大幅參與市場交易的煤電企業(yè)今年電價折讓減少,上網(wǎng)電價有上升趨勢;而且目前行業(yè)PB正處于地位,趁著夏季用電量激增的勢頭,煤電股將逆轉(zhuǎn)。

在行業(yè)周期來臨之際,該如何選股?

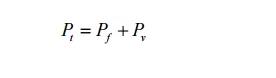

華創(chuàng)證券對幾大火電企業(yè)作了敏感性分析。分析表明,對火電企業(yè)盈利影響最大的是上網(wǎng)電價,其次是煤價,最后是利用小時數(shù)。由于用量需求量上漲,利用小時數(shù)才會上漲,而煤價也會因需求上升而漲,所以利用小時數(shù)與煤價有負相關(guān)關(guān)系。利用小時平衡煤價表明煤價漲幅多少可以抵消利用小數(shù)每漲1%時帶來的利潤。

華電國際(1071.hk)擁有業(yè)績漲幅最高的潛力

上網(wǎng)電價對電企凈利潤影響最大。而由于2017年7月國家變相提高電價0.76分/千瓦時,以及交易電量折讓價格空間收窄,2018年Q1各煤企上網(wǎng)電價上升了不少,華電國際平均電價上升0.014元/kWh或3.5%,華能國際上升0.018 元/千瓦時或4.33%,大唐發(fā)電水平上升0.006元/千瓦時或1.6%至0.383元/kWh。而對電價最敏感的華電國際在第一季度因電價上升,業(yè)績大幅上漲歸母凈利潤增5707%。Q2火電企業(yè)仍然享受電價同比提高的翹尾效應(yīng),同時受交易電量折讓收窄影響,預(yù)計上網(wǎng)電價上漲約1-1.5分左右。每上漲1分錢,華電國際業(yè)績上漲124.7%。

另外,受夏季煤炭需求上升影響,雖然政府控制煤價,但煤價估計跌幅不大,利用小時數(shù)上升的可能性更大。華電國際對利用小時數(shù)敏感度也是最高的,每增加1小時,凈利潤漲5.5%。

還需要考慮到的利用小時數(shù)的上升有可能帶動煤價上漲,華電國際的利用小時平衡煤價也是較高的,意味著需要提高1.24元/噸的煤價才能抵消1利用小時的上升,公司的抗煤價漲幅能力較大。

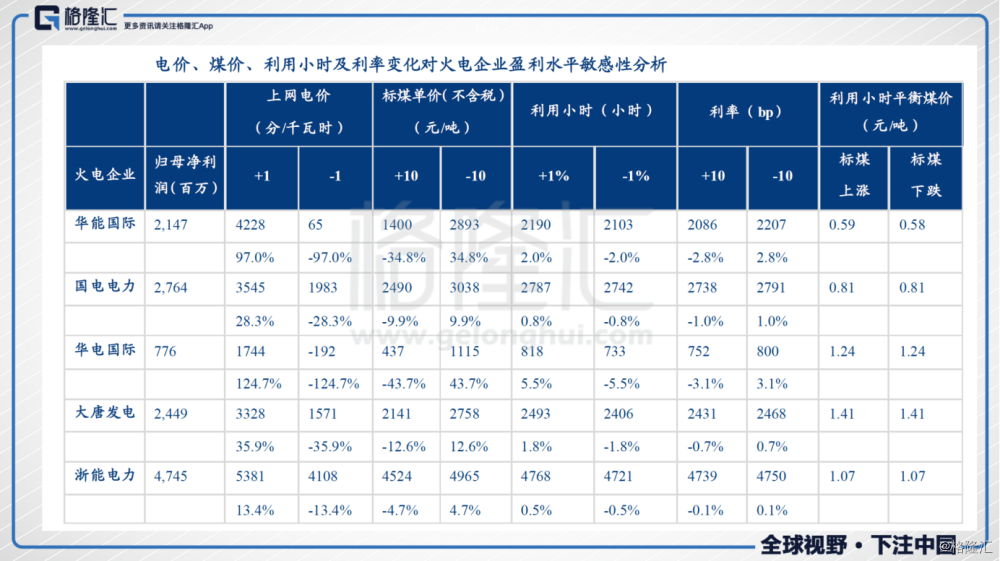

華電國際的歷史股息率較高,2013年-2015年保持在7%-10%,2016年以后隨凈利潤下降而下滑。公司股息率與凈利潤走勢相關(guān)度高,2018年國電國際凈利潤上升,股息率恢復(fù)至4%-5%的可能性大。

估值方面,目前國電國際PB為0.68倍,已接近恢復(fù)至歷史0.7倍的平均水平。但對比其他煤電股來說,0.7倍的PB還是較低。同時公司2018年業(yè)績擁有漲幅最大的潛力,不少券商提高了公司18-19年的盈利預(yù)測,預(yù)計2018、2019、2020年EPS為0.22、0.34、0.36元,對應(yīng)港股對應(yīng)PE分別為11.9/7.6/7.2倍。

?

華能國際(902.hk)對上網(wǎng)電價的敏感度也較為敏感,每增加1分上網(wǎng)電價,歸母凈利潤增長97%。公司第一季度參與市場電比重為 30.7%,比重大于市場均值,市場電價折價收窄對公司上網(wǎng)電價上升影響較大,第一季度上網(wǎng)電價升幅在眾多煤企中最大,上漲4.33%或0.018元/千瓦時。

收益于上網(wǎng)電價與發(fā)電量增長,公司2018年第一季度凈利潤取得12.19億元的行業(yè)最佳成績,同比增長87%,增速處于行業(yè)領(lǐng)先位置。

另外,公司曾在2018年-2020年的股東回報規(guī)劃中,承若每年以現(xiàn)金方式派息不少于70%派息率,而且每股派息不低于0.1元。以公司2018年目前的成績看,估算2018-2020年股息率達3.13%、4.07%、4.91%。

總結(jié)

目前,火電企業(yè)剛過了一個周期低谷,對電價、煤價、用電小時數(shù)都非常敏感。夏季用電高峰的來臨,將激發(fā)火電企業(yè)抵觸反彈。

長遠來說,電力行業(yè)整合、集中度越來越高、大魚吃小魚是電力行業(yè)的發(fā)展趨勢。為保證民生和促進產(chǎn)業(yè)發(fā)展,參與市場化電力交易的企業(yè)將會越來越多。自電改以來,參與市場交易的電量已經(jīng)由2014年的3000億千瓦提升到2017年的1.63萬億千瓦時,市場化的電量比重從7%提高到26%,預(yù)計2020年市場化交易電量將達到5.5萬億千瓦時。

在電力競爭市場越來越激烈的情況下,只有具有成本優(yōu)勢的大型先進機組能夠存活,小型電企將被收購或退出市場,市場份額占比越大的電企將脫穎而出。

責任編輯:售電小陳

-

焦點丨光伏政策大逆轉(zhuǎn),能源局大禮包價值千金!

-

習近平主席5天內(nèi)兩發(fā)話 中國經(jīng)濟,火!火!火!中國光伏,火!火!火!

-

發(fā)改委、能源局關(guān)于深入推進煤電聯(lián)營促進產(chǎn)業(yè)升級的補充通知

-

發(fā)改委、能源局關(guān)于深入推進煤電聯(lián)營促進產(chǎn)業(yè)升級的補充通知

-

警鐘長鳴|浙江巨化熱電公司發(fā)生一起觸電事故 已造成1死2傷

-

2018年8月中國經(jīng)濟發(fā)展指數(shù)解讀:三大產(chǎn)業(yè)用電量增速為8.8% 但發(fā)展整體弱于去年同期

-

專訪丨龍源振華王徽華:以技術(shù)創(chuàng)新和裝備研發(fā)迎接風電“平價新時代”

-

國家能源局公布2018前三季度風電建設(shè)運行情況!

-

問題已經(jīng)顯現(xiàn),風電場發(fā)電量提升技改不能任性