深度 | 火電行業報告:煤價下行預期加強 火電裝機利用小時數有望好轉

1.2018-2020年全社會用電量同比增速將維持在5%-6%水平

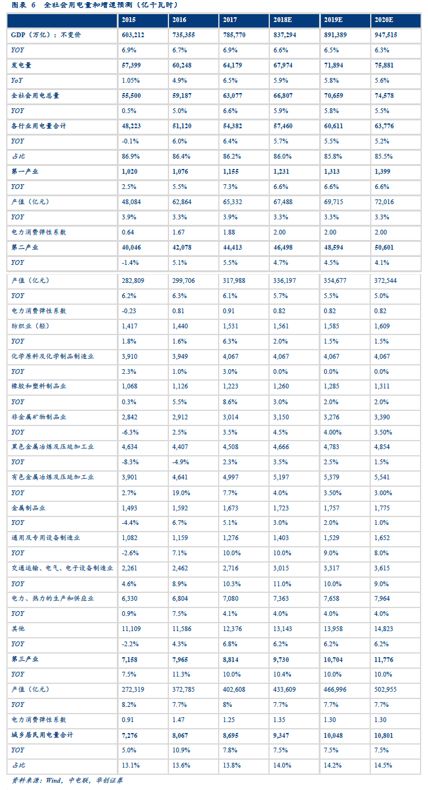

預計2018-2020年GDP增速分別為6.6%、6.5%、6.3%。我們結合一季度細分子行業用電量和宏觀數據,對第一產業、第二產業、第三產業的產值和用電量進行了預測:2018-2020年,第二產業生產總值增速延續下跌趨勢,分別為5.7%、5.5%、5.2%,用電量增速分別為4.7%、4.5%、4.1%;第三產業生產總值維持7.7%的較高增速,用電量增速維持10%左右的高增速水平。測算得到2018-2020年全社會用電量增速分別為5.9%、5.8%和5.5%。

2. 板塊PB處于歷史低位,股價有支撐

近十年來,CS火電PB值與歸母利潤有一定的相關性。更為顯著的是,CS火電板塊的PB值和滬深300 PB值的走勢近乎統一。2017年開始出現分化,CS火電板塊的PB值相對滬深300 PB值被低估,截至5月28日,CS火電板塊PB為1.21,滬深300 PB為1.53,相對低估26.5%。

3. 火電發電量和裝機增速將基本持平,利用小時數企穩回升

我們根據全社會用電量和高優先級的核電、可再生能源發電的利用小時數,測算出火電的發電量,根據建項目進度測算新增裝機容量。2018-2020年火電發電量和裝機容量年均復合增速分別為4%和4.2%,基本保持平衡,利用小時數將維持穩定。測算結果顯示,2018-2020年火電利用小時數將分別為4224、4227、4195,同比增加15、4、-33小時。

4. 煤電點火價差觸底回升,盈利能力有望提升

我們將近十年的動力煤價格與火電發電量、煤炭可供量增速比較發現:2016年前動力煤價格與火電發電量增速同步變動,發電量增速每波動1個百分點,秦皇島港動力末煤平倉價(Q5500)平均波動30.5元/噸;2015年末-2017年動力煤價格與電量-煤量增速差較為統一,電量-煤量增速差每波動1個百分點,秦皇島港動力末煤平倉價(Q5500)平均波動60元/噸。政府多項措施促市場煤價回歸綠色區間,力爭在6月10號前將5500大卡北方港平倉價引導到570元/噸以內。我們測算全年電煤成本較去年下降約2.5%,煤電燃料成本有望相應下降0.46-0.53分/千瓦時,點火價差將觸底回升。

5. 投資建議

華能國際是火電裝機容量最大的上市公司,上網電價和點火價差位居前列,對電價、煤價的敏感度較高,將充分受益電價上調和煤價下跌預期,股息率在CS火電板塊一直表現優秀。五大火電上市公司中,華電國際對電價、煤價的敏感度最高,業績改善彈性最大,當前PB值小于業績最差年份PB值和2017年前最低PB值,對股價由較強支撐。浙能電力積極參股核電,優化資產結構,投資收益穩定,2017年ROE為7.3%,位居五大火電上市公司首位。歷史分紅較穩定,且當前PB值小于業績最差年份PB值和2017年前最低PB值,對股價有較強支撐,屬于類債券屬性的優質標的。

根據裝機規模、盈利狀況、股息率、歷史PB值和敏感性分析,我們建議關注業績改善彈性較好的標的:華能國際和華電國際和穩健標的:浙能電力。

6. 風險提示

煤炭下跌不及預期;用電量增速不及預期;高優先級發電量過高

一、全國電力供需形勢分析:等效火電裝機增速低于用電量增速,利用小時數有望好轉

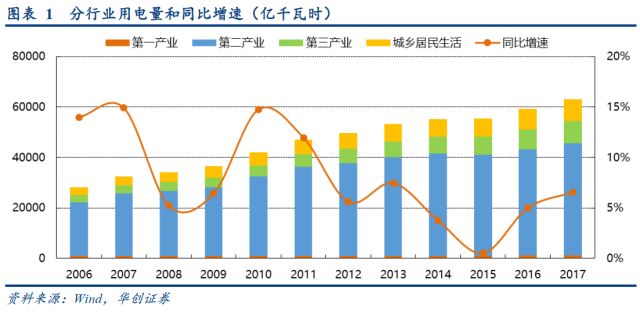

(一)用電量預測:2018-2020年全社會用電量同比增速將維持在5%-6%水平

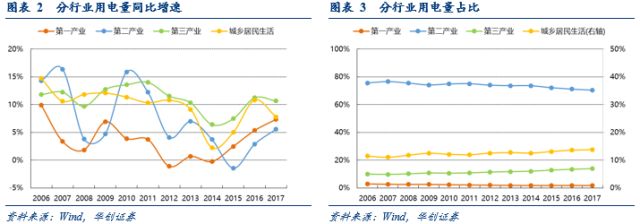

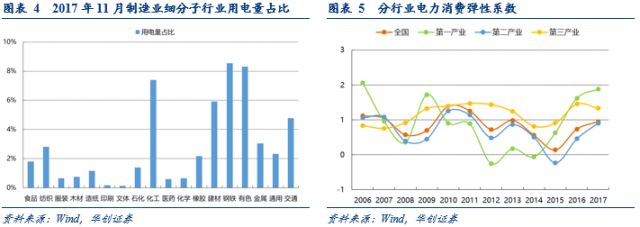

2006-2017年,全社會用電量同比增速呈階梯狀下降趨勢,和第二產業用電量增速近乎嚴格正相關。雖然,第二產業用電量占比逐年下降,仍處在70%左右,是影響全社會用電量的絕對主力。第二產業的主體是制造業,其中用電量占比較高的為:紡織業、化學原料及化學制品制造業、橡膠和塑料制品業、非金屬礦物制品業、黑色金屬冶煉及壓延加工業、有色屬冶煉及壓延加工業、金屬制品業、通用及專用設備制造業、交通運輸、電氣、電子設備制造業。

第三產業和城鄉居民生活用電量占比逐年上升。21世紀前十年,我國處于經濟快速發展階段,第二產業用電占比快速上升,城鄉居民消費占比上升態勢有所放緩。進入經濟新常態后,經濟產業結構持續調整,第三產業和城鄉居民生活用電的比重提升加快,2017年分別達到14%和13.6%。美國2016年度電力報告顯示,美國工業、商業、居民生活用電量占比分別為25%、35%、36.2%,人均生活用電量4372千瓦時/年,全世界居民生活用電量占比約為25%。2016年,我國人均生活用電僅為584千瓦時/年,第三產業和城鄉居民生活用電占比與發達國家相比仍有一定差距。隨著產業結構調整、城鎮化和居民生活水平提高,第三產業和居民生活用電對全社會用電量的影響將會持續攀升。

2012年以來,我國電力消費彈性系數維持小于1的水平,這得益于第二產業結構向節能型調整,電氣化向高級化轉變,用電效率不斷提高。第一產業電力消費彈性系數大于1,主要由于我國農業電氣化水平不高,并正處于快速發展階段。第三產業電力消費彈性系數大于1,主要由于交運行業電能替代成效明顯;商業、金融、公用事業快速發展;電力在環境保護和可持續發展中的作用日益突出。

我們預計2018-2020年全社會用電量同比增速將維持在5%-6%水平。華創宏觀組預計2018-2020年GDP增速分別為6.6%、6.5%、6.3%。我們結合一季度細分子行業用電量和宏觀數據,對第一產業、第二產業、第三產業的產值和用電量進行了預測:2018-2020年,第二產業生產總值增速延續下跌趨勢,分別為5.7%、5.5%、5.2%,用電量增速分別為4.7%、4.5%、4.1%;第三產業生產總值維持7.7%的較高增速,用電量增速維持10%左右的高增速水平。測算得到2018-2020年全社會用電量增速分別為5.9%、5.8%和5.5%,依然維持較高增速水平。

責任編輯:電朵云

-

西北光伏市場分析: 七大經驗、四大問題、五大原因、破解棄光三大舉措

2018-12-24光伏市場分析 -

拍賣 | 浙江麗水龍泉周調源電站的電站資產 2019年1月7日開拍(變賣)

2018-12-24水電站拍賣 -

太離譜,光伏9.3元/瓦中標!?

-

中國沿海電煤采購價格指數(CECI沿海指數)第54期

2018-12-21電煤采購價格 -

2019年電力行業年度投資策略報告:火電走出低谷 核電方興未艾

-

2018年工業鍋爐行業發展現狀與2019年行業前景分析【組圖】

-

拍賣 | 浙江麗水龍泉周調源電站的電站資產 2019年1月7日開拍(變賣)

2018-12-24水電站拍賣 -

三峽水電站年發電量首破一千億千瓦時,相當于節煤0.3億噸

2018-12-21三峽水電站 -

17個水電項目!湖南省發改委關于安化縣友誼水電站等水電站上網電價的批復

2018-12-20水電上網電價