裝機世界第一的中國風電十年出口僅2.5GW

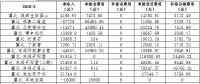

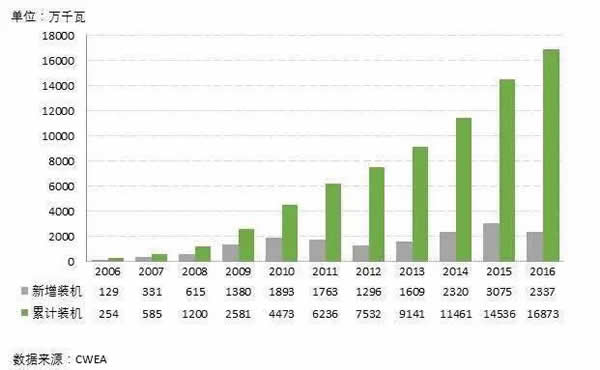

最近,全球風能理事會發(fā)布了《全球風電報告:年度市場發(fā)展》。《報告》顯示,2016年中國風電累計、新增裝機容量均居全球第一。在這一年,中國風電新增裝機23.37GW,累計達到了168732MW。

然而要是去看風電機組的出口量,規(guī)模顯得太小了。截至2016年底,中國風電機組累計出口容量僅僅超過250萬千瓦。

國際市場是繞不開的

5月8日,金風科技旗下全資子公司與澳洲大型電力零售商Origin Energy簽署協(xié)議,成功收購后者在澳洲最大的待建風電項目Stockyard Hill,并與Origin就該項目簽署長期購電協(xié)議。這是走出去投資風場項目最新的一例。

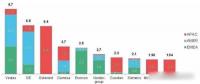

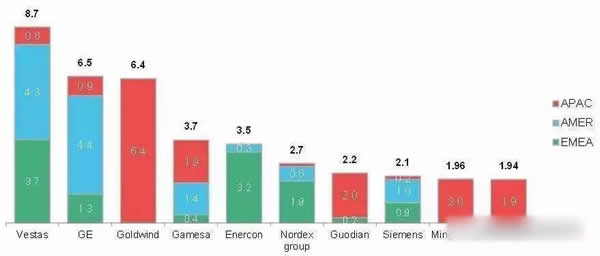

但看出口風機產品,根據彭博新能源財經統(tǒng)計,2016年在全球前十大整機制造商中,中國企業(yè)有金風、聯(lián)合動力、明陽、遠景四家,可是它們的市場份額幾乎絕大部分來自中國本土市場(一色兒的飄紅)。但是我們看下圖里面維斯塔斯、GE、歌美颯這些老牌風電企業(yè),它們的市場分布就比較均衡。

(備注:只包含陸上風電。紅色代表亞太市場,藍色代表美洲市場,綠色代表歐洲,中東及非洲市場)

彭博新能源財經分析師周憶憶表示,“其實中國整機制造商2007年就開始出口,但是十年時間過去了,我們可以看到相比國外制造商,出口量非常少,幾乎上是2%(總裝機量)的容量,沒有實現(xiàn)出口提速。”

正是因為幾乎完全依賴于國內市場,2016年金風科技雖然在中國的市場份額進一步提升,但目標市場的單一性導致其排名從2015年的第二,下降至2016年的第三。風電咨詢機構MAKE作出上述分析。

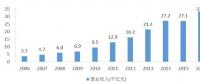

在5月6日召開的“2017年中國風電產業(yè)國際化研討會”上,就有能源局官員表示,“國際市場是繞不開的”。該官員作了分析,“如果說未來光伏和風電成本不發(fā)生顛覆性變化的話,風電大概到2030年也就5億千瓦的規(guī)模(2016年底已經接近1.5億千瓦)。這樣算下來平均每年的增量也就是兩千萬。當然還有專家認為未來風電會逐漸減少,太陽能會增多,這樣風電大概4億千瓦,這樣計算未來15年,每年大概也就七八百萬千瓦的新增裝機量。”

根據此前能源局發(fā)布的2016年風電并網運行情況,2016年全年新增風電裝機1930萬千瓦,較2015年裝機量3297萬千瓦直線下降近14GW。國內市場放緩,“逼迫”國內整機制造商們走出去拓展海外市場。

相信大家都還記得2012年的風電”寒冬“,大多數人日子都是不好過的,產能嚴重過剩,對限電沒有思想準備,當年新增裝機1296萬千瓦,同比下降26.5%。所以,走出去不僅是開拓市場空間,更是為了應對某一區(qū)域市場的波動。

風電走出去的重重挑戰(zhàn)

大家都認為中國風電企業(yè)需要走出去,但是走出去并不容易,不然也不會10年時時間只出口2.5GW了。風電走出去至少面臨3大難題。

1、認證是一大門檻

技術壁壘是廣泛存在的國際貿易隱性壁壘,也影響了中國風電產品進入國際市場。這方面表現(xiàn)最為明顯的就是各國之間的檢測認證制度并沒有完全接軌,不僅使得設備企業(yè)需要在不同國家進行多次反復認證,增加成本,更導致優(yōu)良產品出口受阻。

風能協(xié)會秘書長、國際電工委員會可再生能源認證體系(IECRE)副主席秦海巖提到,“出口過程中,認證成了一個躲不過去的一個門檻”,他說,“認證有來自幾個方面的需求,有的是當地政府要認證,比如說南非一定要有認證,沒有認證就不能參與這個項目建設。有的來自業(yè)主,說買風機一定要有認證的,有的來自銀行、保險公司等金融機構。金融機構不僅關心誰來貸款,還關心機組有沒有經過認證。”

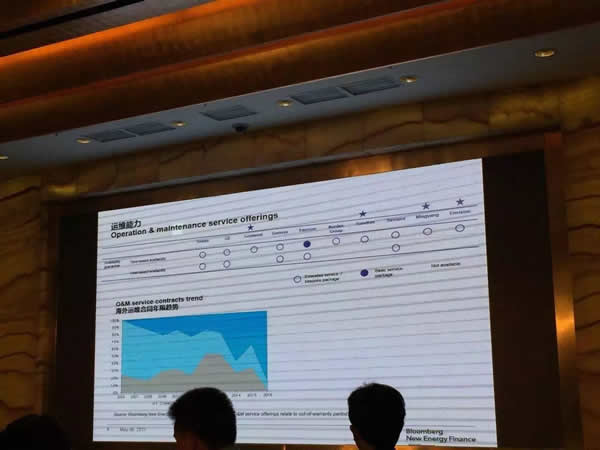

2、運維是短板

海外的一些開發(fā)商,特別是經驗較缺乏的開發(fā)商傾向于簽訂風險小、運維時間長的運維合同。彭博新能源財經對比了中國與海外整機制造商提供的運維合同發(fā)現(xiàn),海外制造商不單單提供時間的可利用率保證,還提供發(fā)電量可利用率保證,這樣開發(fā)商簽約海外整機制造商的風險就小一點。

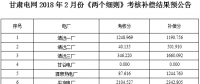

上圖左下角是海外運維合同年限趨勢,深藍色部分為超過10年運維合同的市場份額,可以看到這一趨勢占比越來越大。周憶憶提到,中國整機制造商目前提供不了這么長時間的運維合同,這是中國整機制造商目前的一個短板。

另外她還提到,海外整機制造商提供了包括風廠前期微觀選址、后期提升發(fā)電量等定制化服務,對開發(fā)商來說很有吸引力,但中國整機商在提供增值服務上的競爭優(yōu)勢還不是很明顯。

3、融資瓶頸

明陽智能副總裁從制造商角度分享了在海外市場遇到的融資難題。

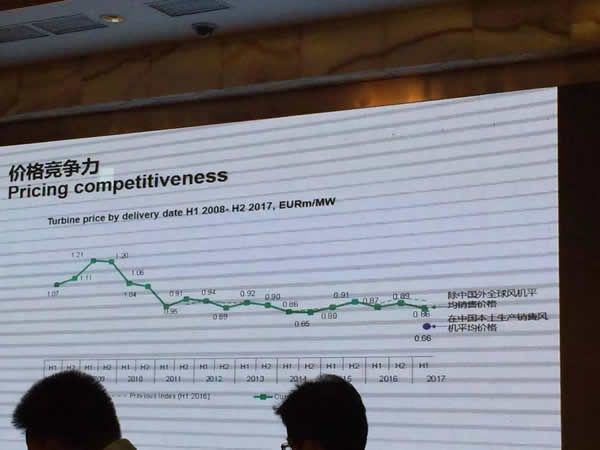

他具體提到,一個就是融資及信用保險成本高,在海外享受不到低利息融資,再加上運輸成本,中國新能源設備綜合成本接近歐美設備,整體性價比優(yōu)勢不明顯。

上圖是彭博新能源財經對風機價格競爭力作的分析,單看2017上半年,除中國外全球風機銷售價格約86萬歐元每兆瓦,中國66萬歐元每兆瓦。雖然中國生產的整機有22%的價格優(yōu)勢,但考慮到出口過程中遇到的運輸費用等,這一競爭力大大減弱。

上述明陽智能副總進一步分享,第二個因素是融資時間長,對外投資審批、銀行評審,信用保險評審等,完成整個評審有時甚至需要一年時間。而海外在這個過程中政策變化非常大,造成風險也非常大。

第三,國際項目都是一些無追索權的項目融資形式,但目前國內幾大商業(yè)銀行都要求主權擔保,在新能源領域很難實現(xiàn)。還有就是“中國元素60%”的要求,中國設備要在東道國具有競爭力必須逐步本地化,這也成為制造商走出去的壓力。

責任編輯:小琴