互聯網金融戴著緊箍咒“轉正”了

做了好多年的野孩子終于各回各家各找各媽了。互聯網金融野蠻生長了多年之后,終于獲得國家級官方認可轉正了,但是,同時也戴上了一個緊箍咒。7月18日,央行、工信部、財政部等十部委聯合發布《關于促進互聯網金融

做了好多年的“野孩子”終于各回各家各找各媽了。互聯網金融野蠻生長了多年之后,終于獲得國家級官方認可“轉正”了,但是,同時也戴上了一個“緊箍咒”。

7月18日,央行、工信部、財政部等十部委聯合發布《關于促進互聯網金融健康發展的指導意見》以下簡稱《指導意見》),宣告了懸在互聯網金融企業頭上的監管政策“靴子”終于落地。

專業術語一大推,再次就不展開了,有人給用大白話翻譯了一下,大概就是這么兩句話:第一句是,無論馬甲和名字多么花哨,互聯網金融無非是支付、網絡借貸(P2P)、眾籌、基金銷售、保險、信托和互消費金融這幾類,本質還是金融,還是有風險,那就必須加強監管。第二句是,按照這幾個分類,監管部門劃分一下勢力范圍:央媽管支付,銀監會管P2P和原來沾親的互聯網信托和消費金融,證監會管股權眾籌和基金銷售,保監會管互聯網保險。以后誰在惹了事捅了簍子,找親媽算賬去。

關于P2P這個最火的領域,又多加了一句:P2P你個愛惹禍的熊孩子,以后給我老實點,所有的P2P平臺定性為信息中介,你只能提供信息交互、撮合、資信評估等中介服務,不要吸存放貸非法集資,不得提供增信服務。資金須交由銀行業金融機構監管。

這是國家層面首次正式明確P2P網貸的合法地位,業內普遍認為,隨著監管升級,P2P平臺將告別過去的野蠻生長,迎來優勝劣汰的大洗牌。

說實話,過去這幾年來,P2P行業過得真是戰戰兢兢、惹禍不斷。一直存在門檻低、缺規則、監管弱等諸多問題,行業里可謂是魚龍混雜,一些公司借P2P之名行非法集資之實,圈錢跑路的情況時有發生。統計數據顯示,2014年P2P網絡借貸平臺涉嫌非法集資發案數、涉案金額分別是2013年的11倍和16倍。最近一起P2P跑路案(優易網)首次被判為集資詐騙罪,主要涉案人被判處有期徒刑14年,再次為行業敲響警鐘。

一、為什么要帶上“緊箍咒”?

在很多劣質平臺跑路或倒閉之后,真正承受巨大損失的是投資者,這樣令人遺憾的結果背后,反映出了部分投資人自身缺乏風險意識。一些新興P2P平臺推出的理財產品,不僅收益非常誘人,同時期限靈活,這導致很多理財用戶只顧興奮地考慮收益,而忽略了對于平臺背景資質的了解和產品是否安全可靠。

天上不會掉免費的餡餅,投資者應當具備健康的理財觀,同時花部分時間做一些功課。P2P平臺的一些基礎信息,比如成立時間、團隊專業度、公司實體有無正規備案等,在網上都是比較容易查到的;另一方面,如果這個平臺是正規透明的,它的資產類型、質量、投資流程、風險保障、交易合同等信息一般也會披露。此前曾介紹的宜信宜人貸,平臺主動與投資者深度互動交流,幫助投資者了解P2P;同時為投資者提供資金、數據、隱私全方位的保障。投資者只有做好基礎功課,才能根據自身風險承擔能力選擇產品,優化資產配置。

二、P2P模式亂象:“秒標”風險巨大

對于野蠻生長的P2P行業來講,需要接受教育學習的何止是普通用戶,行業火爆、資金大量流入的背后誕生了很多怪象。此前,一家做房地產、陶瓷等實業的多倫股份,便通過更名為“匹突匹”公司成功炒作了股價,但隨后就遭到了證監會的質詢,公司也被停牌數日。

P2P原意是個人對個人的網絡借貸,而現在國內有數千家的P2P平臺,很多卻正在做“掛羊頭 賣狗肉”的生意。有的是對接千萬級別的項目融資,也就是一份大額債權被拆分成多份小額債權,被多位個人投資者購買。而伴隨項目逾期甚至出現壞賬,平臺和投資者所承受的風險會大大增加。有的P2P為了提升平臺的交易量,做一些娛樂性的天標、秒標,但不對接真實債權需求。

上文提到的優易網就主要通過“秒標”等方式進行非法集資,前期通過高額利率為誘餌吸引投資者好感,聚攏大量資金后便卷款跑路。當一個平臺上突然出現很多額度巨大的秒標、天標時,投資者就要當心,說明這個平臺可能在短期內需要大量的資金,跑路的風險會增大。

作為最早一批的P2P公司,宜人貸的模式則是專注于做個人對個人信用借款與理財咨詢服務。它的理念是,先有真實的借款需求發生,然后再去與投資人的理財需求對接,從商業模式本身杜絕虛假交易和資金池。同時它采取小額分散出借方式,降低風險,每個借款人平均借款金額在10萬元左右,每一筆交易都對應真實的借款人和出借人。據宜人貸介紹,其注冊用戶超過500萬,借款端累計交易金額超過60億元。

這種模式下,通過大數據等技術創新的應用,P2P平臺可以更容易地建立用戶畫像,從而提供更具針對性的服務。舉例來講,宜人貸的用戶畫像是有穩定收入來源、良好的信用記錄、有互聯網行為、受過良好教育的優質城市白領借款人,80%以上為男性,年齡集中在25-40歲。

三、杜絕資金池,銀行托管是“正道”

P2P的核心問題之一就是資金池。在沒有第三方托管的情況下,投資者給借款者的資金往往會先流入P2P平臺賬戶,久而久之沉積形成資金池。資金池通常產生的幾個問題,一個是資金流動性不透明;第二是平臺可隨意挪用資金,不管是掩蓋壞賬,還是卷款跑路,都變得更容易;第三是投機者可以利用資金池進行二次放貸、借新還舊,一旦失控就會有很大風險。

《指導意見》明確指出,P2P平資金存管方必須是銀行金融機構,這一舉措被看作是有效瓦解資金池、保障資金安全的關鍵手段。而對于自律性高的優質平臺,這一政策則成為它們的“護身符”。一些國內領先的P2P平臺,早已與相關銀行機構合作進行資金托管。

例如,宜人貸在廣發銀行開立了交易資金托管賬戶、風險備用金帳戶和服務費賬戶三類賬戶,截至2015年6月,宜人貸風險備用金賬戶余額就超過2億元。廣發銀行會對用戶在宜人貸平臺上的每一筆交易進行全面托管,理財用戶出借時并不是把錢放在宜人貸平臺,而是在廣發銀行的資金托管賬戶中,真正實現用戶資金與平臺的有效隔離,從根本上杜絕資金池。

其次,廣發銀行會監控核對宜人貸平臺從用戶實名開戶、合同簽署備案,交易與合同的匹配審核、交易資金的劃轉,風險金監控的全部流程,極大的保障了交易的真實性和安全性。

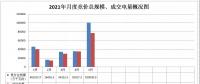

公開數據顯示,2015年上半年全國P2P網貸成交額3354.01億元,同比增長219.29%,超過了去年的總成交量。指導意見的出臺,給了草莽橫行的P2P打了一針“冷靜劑”。業內普遍認為,P2P行業將迎來新一輪洗牌:一方面行業門檻提高,渾水摸魚者將逐步被清理出場,而具有創新性、良好自律性的優質P2P平臺可以更多的享受到政策和市場紅利;另一方面,P2P作為互聯網金融的代表,和銀行金融機構如何更深入的展開合作,也將得到各界關注;同時,投資者群體的權益將受到更多關注和庇護,他們將成為P2P行業發展的重要推動者。

當然我們也不能忽略另外一種聲音。那就是,從《指導意見》提出到真正的監管細則出臺仍會經歷“漫長”的過程。盡管互聯網金融的未來被普遍看好,已經成為國策之一,但不可否認的是,互聯網金融對于國內來說仍是一個新課題,拿P2P行業來講,要解決此前存在的種種難題是“欲速則不達”,它的轉型也會相當辛苦。未來的監管政策,不僅要做規范 P2P的“緊箍咒”,如何幫助互聯網公司和銀行業金融機構產生更好的化學反應,如何促進更多的創新,都將考驗監管部門的智慧。

作者是《中國企業家》、《彭博商業周刊》前科技主筆

百度百家、今日頭條、虎嗅專欄作者、WeMedia成員

我的微信公眾號是“王長勝”ID:wangchangsheng110

責任編輯:大云網

免責聲明:本文僅代表作者個人觀點,與本站無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

我要收藏

個贊

-

昆明電力交易中心:云南電力市場管理辦法系列解讀(四)用戶側結算

-

云南公布2022年電力交易服務費收費標準

2021-12-222022年電力交易服務費 -

廣西電力市場2021年5月月度競價交易價格環比上漲近9分 首次出現……

2021-04-26廣西電力市場

-

云南公布2022年電力交易服務費收費標準

2021-12-222022年電力交易服務費 -

北京電力交易中心公示1家售電公司注冊信息變更有關情況

2020-10-30售電公司,電力市場,北京電力交易中心 -

重慶零售側掛牌交易操作辦法征求意見稿:采用“雙掛雙摘”模式

-

廣西電力市場2021年5月月度競價交易價格環比上漲近9分 首次出現……

2021-04-26廣西電力市場 -

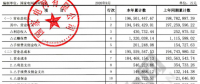

【重磅披露】國家電網前三季凈利不足200億,同比降幅仍超50%!(附國網利潤表)

2020-11-03國家電網,毛偉明,電改 -

14起典型電力事故案例分析,電力人必看!

2020-11-02典型電力事故,案例分析,電力