CATL上市以后,對(duì)國(guó)內(nèi)電池產(chǎn)業(yè)的影響

CATL寧德時(shí)代新能源上市以后,一直延續(xù)漲停板的格局,以各路證券行業(yè)的考慮,可能這一波要沖到2000億這個(gè)規(guī)模再根據(jù)業(yè)績(jī)來(lái)調(diào)整最終比較穩(wěn)定的市值。我這里想主要切入CATL當(dāng)前和近幾年的情況,來(lái)對(duì)于這家看似橫空出世,但是實(shí)際是中國(guó)鋰電產(chǎn)業(yè)積累多年的一個(gè)典型的企業(yè),做出相對(duì)客觀(guān)的解讀。

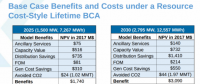

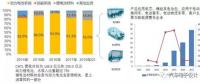

對(duì)于一個(gè)鋰電企業(yè)而言,它的產(chǎn)品是由汽車(chē)和其他領(lǐng)域的客戶(hù)所購(gòu)買(mǎi)和應(yīng)用的,其最終的業(yè)績(jī)也是取決于鋰電池產(chǎn)品技術(shù)發(fā)展的成熟度,所以我們首先來(lái)看它的核心市場(chǎng)。從2014年開(kāi)始,由于中國(guó)新能源汽車(chē)的快速發(fā)展,使得CATL的主要產(chǎn)品還是圍繞這個(gè)主體不斷增長(zhǎng)。在這個(gè)增長(zhǎng)數(shù)字的背后是對(duì)新能源汽車(chē)相應(yīng)的財(cái)政補(bǔ)貼和地方補(bǔ)貼,產(chǎn)業(yè)支持力度很大。在這個(gè)大前提下,整個(gè)業(yè)務(wù)是持續(xù)的、健康的。

圖1 CATL的產(chǎn)品市場(chǎng)主要根植于動(dòng)力電池這個(gè)領(lǐng)域,由新能源整車(chē)企業(yè)的產(chǎn)銷(xiāo)情況所決定

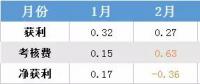

2018年的補(bǔ)貼政策分為三個(gè)不同的階段,按照2017年之前、過(guò)渡期和6月12日按照2018年的補(bǔ)貼核算。在2018年1-5月份,總計(jì)配套新能源汽車(chē)11.8萬(wàn)臺(tái),出貨量為5.57Gwh。同期中國(guó)市場(chǎng)所有的動(dòng)力電池的出貨量為12.73Gwh,CATL一家占了43.75%的份額,接近一半。從絕對(duì)裝車(chē)的數(shù)量來(lái)看,主要為純電動(dòng)乘用車(chē)、插電式混合動(dòng)力乘用車(chē)和純電動(dòng)客車(chē),分別為81597、20075和14116臺(tái),由于單車(chē)安裝電池量不同的細(xì)分市場(chǎng)的差異性,純電動(dòng)乘用車(chē)和純電動(dòng)客車(chē)分別為2.78Gwh和2.39Gwh,以電池的量來(lái)算占93%。

圖2 2018年1-5月 CATL繼續(xù)鞏固在中國(guó)動(dòng)力電池市場(chǎng)的領(lǐng)頭地位

從這兩個(gè)最重要的市場(chǎng)中,我們可以看到CATL的電池做到了很好的客戶(hù)聚焦。在純電動(dòng)客車(chē)領(lǐng)域里,由于補(bǔ)貼數(shù)額巨大,市場(chǎng)對(duì)客車(chē)企業(yè)的持續(xù)發(fā)展提出要求,通過(guò)標(biāo)準(zhǔn)化的解決方案來(lái)滿(mǎn)足客戶(hù),龍頭企業(yè)宇通和廈門(mén)金龍?jiān)诮衲瓯憩F(xiàn)出來(lái)的數(shù)據(jù)還是非常穩(wěn)定的。

在純電動(dòng)乘用車(chē)領(lǐng)域,CATL的產(chǎn)品覆蓋了EC180、EQ1和長(zhǎng)安奔奔這樣的A00&A0級(jí)別純電動(dòng),也有北汽EU300、帝豪EV、榮威Ei5和艾瑞澤5E這樣的純電動(dòng)轎車(chē)車(chē)型,還有在緊湊級(jí)別的純電動(dòng)SUV里面的榮威ERX5、瑞虎3XE、長(zhǎng)安CS15EV和廣汽GE3。而隨著下半年補(bǔ)貼的變化,使得購(gòu)車(chē)更偏向于高里程和高容量的電動(dòng)車(chē),從下半年開(kāi)始,整個(gè)乘用車(chē)的銷(xiāo)量結(jié)構(gòu)會(huì)發(fā)生明顯的變化。

圖3 CATL現(xiàn)有的主要兩個(gè)市場(chǎng)的客戶(hù)

展望2020年,CATL在這幾年在合資企業(yè)推出電動(dòng)化車(chē)型這塊占據(jù)了先機(jī)。由于前期的口碑和國(guó)內(nèi)補(bǔ)貼政策的影響因素,在國(guó)內(nèi)落地的合資電動(dòng)化的項(xiàng)目里面,基本是以CATL作為一個(gè)主要的供應(yīng)商來(lái)開(kāi)發(fā)的。如以下的圖表所示:

短期內(nèi)延續(xù)現(xiàn)有政策的情況下,CATL已經(jīng)成為各個(gè)車(chē)企的主要潛在供應(yīng)商,將為2018年下半年到2020年上市的新能源車(chē)型配套。

隨著補(bǔ)貼持續(xù)下降,CATL與國(guó)外的松下、三星SDI和LG化學(xué)在PHEV和EV兩個(gè)方面作為競(jìng)爭(zhēng)對(duì)手比拼產(chǎn)品、價(jià)格和配套能力。

圖4 CATL在全球車(chē)企內(nèi)的布局情況

從這個(gè)方面來(lái)說(shuō),CATL在市場(chǎng)端做的非常成功,而且在短期內(nèi)具有很強(qiáng)的延續(xù)性。這一切的前提,是國(guó)家補(bǔ)貼和地方補(bǔ)貼還在,使得新能源汽車(chē)客車(chē)和乘用車(chē)對(duì)于企業(yè)的經(jīng)濟(jì)性可以持續(xù),而隨著補(bǔ)貼的逐步下調(diào),使得對(duì)于電池采購(gòu)成本的降本訴求越來(lái)越大。在危及一款車(chē)輛產(chǎn)品的經(jīng)濟(jì)可行性的條件下,對(duì)于其他電池企業(yè)去侵蝕整車(chē)客戶(hù)是存在的。這和國(guó)家對(duì)于國(guó)內(nèi)未來(lái)形成幾家有競(jìng)爭(zhēng)力的電池企業(yè)的規(guī)劃也是有關(guān)的。

圖6 國(guó)內(nèi)動(dòng)力電池企業(yè)的競(jìng)爭(zhēng)環(huán)境處在白熱化階段

隨著2019年比亞迪電池的剝離,部分電池產(chǎn)品成為國(guó)內(nèi)和國(guó)外車(chē)企的備選供應(yīng)商,目前被報(bào)道的如長(zhǎng)城汽車(chē)和長(zhǎng)安汽車(chē)等,如果以電芯和模組能夠提供標(biāo)準(zhǔn)化的方案,對(duì)于市場(chǎng)而言是比較大的沖擊。特別是如果未來(lái)這個(gè)剝離企業(yè)在既有的磷酸鐵鋰體系能夠?qū)τ诤诵牡目蛙?chē)企業(yè)開(kāi)放,那么格局變化將是不可預(yù)測(cè)的。

而第二梯隊(duì)的企業(yè)都要提供以目前能量密度為核心,安全為底線(xiàn)的產(chǎn)品。這里的電芯產(chǎn)品的迭代要比我們想象的快很多。如下圖所示,電芯的能量密度到210-230Wh/kg以后,也沒(méi)有短時(shí)有效的路徑能夠平衡。在電池系統(tǒng)上面需要做的工作都沒(méi)有電芯的提升來(lái)的直接。

圖7 2017年 電芯和能量密度的提升

這個(gè)產(chǎn)業(yè)鏈的提升角度來(lái)看,在上游CATL在整個(gè)資源的掌控還是很到位的,主要采取兩個(gè)渠道電池原始材料的協(xié)議購(gòu)買(mǎi)和再生利用兩個(gè)方向。

資源的協(xié)議鎖定:2017 年,通過(guò)全資子公司加拿大時(shí)代收購(gòu)北美鋰業(yè)的 43.59%股份。2018年3月,擬繼續(xù)收購(gòu)其持有的北美鋰業(yè)的 36,592,364 股,將成為北美鋰業(yè)的控股股東。北美鋰業(yè)擁有位于魁北克省的 La Corne 鋰礦項(xiàng)目。2016 年寧德時(shí)代與嘉能可達(dá)成了四年供貨協(xié)議。2017 年 7 月,CNBC 報(bào)道稱(chēng)鈷礦巨頭嘉能可與 CATL 及大眾 簽署三方協(xié)議,借此鎖定鈷的原材料供應(yīng)。

收購(gòu)廣東邦普布局鋰電池回收,完成上游產(chǎn)業(yè)鏈布局中的重要一環(huán)。將工藝生產(chǎn)過(guò)程中的廢料和廢舊鋰離子電池中的鎳鈷錳鋰等有價(jià)金屬通過(guò)加工、提純、合成等工藝,生產(chǎn)出鋰離子電池材料三元前驅(qū)體等, 能進(jìn)一步保障公司的正極材料供應(yīng)。

圖8 對(duì)于電池原材料的管控是一個(gè)企業(yè)未來(lái)應(yīng)對(duì)需求增大之后必然的要求

最后再談一下CATL的投資。從電池產(chǎn)品的特性來(lái)說(shuō),這個(gè)產(chǎn)品的價(jià)格能決定電池系統(tǒng)Pack企業(yè)和整車(chē)企業(yè)的競(jìng)爭(zhēng)力。以普萊德為例,2017年寧德時(shí)代將其持有的23%普萊德股權(quán)轉(zhuǎn)讓給東方精工,從中以投資收益的方式來(lái)體現(xiàn)自身作為核心的供應(yīng)商的戰(zhàn)略?xún)r(jià)值。這種獲益方式,已經(jīng)從傳統(tǒng)的整車(chē)企業(yè)供應(yīng)商的角度擺脫出來(lái),所以我們可以看到CATL可以持有北汽新能源的股份,可以投資新興造車(chē)企業(yè)拜騰。某種層面來(lái)說(shuō),純電動(dòng)汽車(chē)的邏輯與之前已經(jīng)不同了。

責(zé)任編輯:電朵云

- 相關(guān)閱讀

- 綜合資訊

- 交易行情

- 增量配網(wǎng)

- 售電政策

- 售電觀(guān)察

- 會(huì)展活動(dòng)

- 國(guó)際電力

-

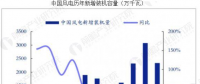

2025年紐約州儲(chǔ)能容量將達(dá)1500兆瓦時(shí)

-

受颶風(fēng)影響 波多黎各將力推太陽(yáng)能和儲(chǔ)能應(yīng)用

-

PPT|配電網(wǎng)建設(shè)改造技術(shù)原則

-

中國(guó)正在打造全球電網(wǎng) 全球輸電項(xiàng)目投資達(dá)1020億美元

-

廣東5月份結(jié)算售電側(cè)獲利刷新今年最高為7400萬(wàn)

-

電力強(qiáng)國(guó)看江蘇①丨逐浪能源變革 孕育江蘇蝶變

-

湖南7月市場(chǎng)交易:祁韶直流價(jià)差先扣除2.5分用于降低一般工商業(yè)電價(jià)

-

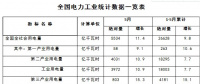

1-5月份全國(guó)電力工業(yè)統(tǒng)計(jì)數(shù)據(jù)發(fā)布:全國(guó)售電量21577億千瓦時(shí) 同比增11.1%

-

貴州電力交易中心2018年7月集中競(jìng)價(jià)省內(nèi)直接交預(yù)成交情況的公告

-

PPT|配電網(wǎng)建設(shè)改造技術(shù)原則

-

安徽開(kāi)展2018年第二批市場(chǎng)主體入市注冊(cè)工作(附名單)

-

3省市輸變電項(xiàng)目詳情 最高項(xiàng)目總投資達(dá)8877萬(wàn)元

-

2018年江西省電力直接交易電量電費(fèi)結(jié)算規(guī)則:合同電量允許偏差±5%

-

重磅!第七批可再生能源補(bǔ)貼目錄下發(fā)!3.237GW分布式光伏(附鏈接)

-

甘肅省清潔能源產(chǎn)業(yè)發(fā)展專(zhuān)項(xiàng)行動(dòng)計(jì)劃印發(fā):鼓勵(lì)新能源參與電力直接交易

-

中國(guó)能源行業(yè)發(fā)展趨勢(shì) 能源互聯(lián)網(wǎng)成發(fā)展方向

-

圖文 | 2018年我國(guó)全社會(huì)用電量及四大高載能產(chǎn)業(yè)用電量需求分析

-

祁韶直流已為湖南輸送電量近90億度 價(jià)差收益全部釋放給市場(chǎng)主體